Варианты компенсации директору, использующему личный автомобиль в производственных целях

Организация находится на ОСНО. Генеральный директор использует личный автомобиль для работы. Он планирует приобрести топливные карты и оплачивать бензин за счет компании. Нужны ли будут в данном случае путевые листы? Как это отражается в бухгалтерском и налоговом учете?

При использовании личного автомобиля в служебных целях отношения сотрудника с организацией могут быть оформлены одним из следующих способов:

выплата компенсации за использование для служебных поездок личного легкового автомобиля (ст. 188 ТК РФ);

аренда транспортного средства с экипажем либо без экипажа (ст.ст. 632, 642 ГК РФ);

безвозмездное использование автомобиля (ст. 689 ГК РФ).

Рассмотрим каждый из вариантов применительно к рассматриваемой ситуации.

1. Компенсация за использование личного ТС

Согласно ст. 188 ТК РФ при использовании работником с согласия или ведома работодателя и в его интересах личного имущества, в том числе ТС, работнику выплачивается компенсация за использование, износ (амортизацию) ТС, принадлежащих работнику, а также возмещаются расходы, связанные с их использованием. Размер возмещения расходов определяется соглашением сторон трудового договора, выраженным в письменной форме.

Налог на прибыль

В целях главы 25 «Налог на прибыль организаций» НК РФ налогоплательщик уменьшает полученные доходы на сумму произведенных расходов (за исключением расходов, указанных в ст. 270 НК РФ) с учетом требований п. 1 ст. 252 НК РФ.

На основании пп. 11 п. 1 ст. 264 НК РФ к прочим расходам, связанным с производством и реализацией, относятся, в частности, расходы на компенсацию за использование для служебных поездок личных легковых автомобилей и мотоциклов в пределах норм, установленных Правительством РФ. Нормы расходов организаций на выплату компенсации за использование для служебных поездок личных легковых автомобилей работников установлены постановлением Правительства РФ от 08.02.2002 N 92. Суммы компенсаций сверх этих лимитов не могут уменьшать облагаемую прибыль (п. 38 ст. 270 НК РФ)*(1).

В соответствии с п. 3 ст. 217 НК РФ не подлежат обложению НДФЛ все виды установленных законодательством РФ, законодательными актами субъектов РФ, решениями представительных органов местного самоуправления компенсационных выплат (в пределах норм, установленных в соответствии с законодательством РФ), связанных, в частности, с исполнением налогоплательщиком трудовых обязанностей.

Освобождению от обложения НДФЛ подлежат в том числе и суммы возмещения ГСМ в связи с использованием личного ТС работника в интересах работодателя при выполнении своих трудовых обязанностей в соответствии с соглашением сторон трудового договора (смотрите, например, письма Минфина России от 23.01.2018 N 03-04-05/3235, от 14.12.2017 N 03-04-06/83831, от 05.12.2017 N 03-04-06/80616, от 24.11.2017 N 03-04-05/78097, от 26.09.2017 N 03-04-06/62152).

При этом должны иметься документы, подтверждающие нахождение в собственности налогоплательщика используемого имущества, а также расчеты компенсаций и документы, подтверждающие фактическое использование имущества в интересах работодателя, осуществление расходов на эти цели, а также документы, подтверждающие суммы произведенных в этой связи расходов (письма Минфина России от 23.01.2018 N 03-04-05/3235, от 14.12.2017 N 03-04-06/83831, от 05.12.2017 N 03-04-06/80616, от 20.04.2015 N 03-04-06/22274). Например, к документам, подтверждающим произведенные плательщиком расходы на ГСМ, можно отнести путевые (маршрутные) листы, авансовые отчеты с приложением чеков АЗС и др. (письмо ФНС России от 13.11.2018 N БС-3-11/8304@).

Страховые взносы

Все виды установленных законодательством РФ компенсационных выплат, связанных с выполнением физическим лицом трудовых обязанностей, не облагаются страховыми взносами, установленными НК РФ (пп. 2 п. 1 ст. 422 НК РФ).

Таким образом, не подлежит обложению страховыми взносами установленная ст. 188 ТК РФ компенсация, выплачиваемая организацией работнику за использование им личного автотранспорта в служебных целях, в размере, определяемом соглашением между организацией и таким работником (письмо Минфина России от 23.10.2017 N 03-15-06/69146, постановление ФАС Уральского округа от 29.05.2014 N Ф09-2371/14 N А76-15717/2013).

Полагаем, что данные положения распространяются и на возмещение расходов работников на приобретение ГСМ, связанных с использованием личного ТС, если использование данного имущества связано с исполнением трудовых обязанностей (в служебных целях) в размере, определяемом соглашением между организацией и таким сотрудником (смотрите письмо Минтруда России от 25.07.2014 N 17-3/В-347). При этом размер возмещения указанных расходов должен соответствовать экономически обоснованным затратам, связанным с фактическим использованием работником личного имущества для целей трудовой деятельности (письма Минфина России от 12.09.2018 N 03-04-06/65168, от 23.01.2018 N 03-04-05/3235, ФНС от 13.11.2018 N БС-3-11/8304@).

2. Договор аренды транспортного средства без экипажа

В соответствии со ст. 642 ГК РФ по договору аренды транспортного средства без экипажа арендодатель предоставляет арендатору транспортное средство за плату во временное владение и пользование без оказания услуг по управлению им и его технической эксплуатации.

В силу ст. 645 ГК РФ арендатор своими силами осуществляет управление арендованным транспортным средством и его эксплуатацию, как коммерческую, так и техническую.

Если иное не предусмотрено договором аренды транспортного средства без экипажа, арендатор несет расходы на содержание арендованного транспортного средства, его страхование, включая страхование своей ответственности, а также расходы, возникающие в связи с его эксплуатацией (ст. 646 ГК РФ). Соответственно, расходы, связанные с исполнением этой обязанности арендатора, могут распределяться между арендатором и арендодателем любым образом по соглашению сторон. Если соответствующего условия договор не содержит, эти расходы возлагаются на арендатора (абзац 2 п. 4 ст. 421 ГК РФ).

Налог на прибыль

Предусмотренная договором аренды транспортного средства арендная плата относится к прочим расходам, связанным с производством и реализацией товаров, работ или услуг, согласно пп. 10 п. 1 ст. 264 НК РФ (письмо Минфина России от 29.11.2006 N 03-03-04/1/806). В общем случае датой отражения арендной платы является дата расчетов в соответствии с условиями заключенных договоров. Если данное условие отсутствует, полагаем, расходы можно учесть в последний день отчетного периода (пп. 3 п. 7 ст. 272 НК РФ).

Арендатор вправе учесть расходы, связанные с использованием арендованного имущества, в целях налогообложения прибыли, подтвердив их соответствующими документами (письмо Минфина России от 01.12.2009 N 03-03-06/1/780).

Факт арендных правоотношений можно подтвердить такими документами, как договор аренды, акты приема-передачи имущества от арендодателя арендатору и обратно, соответствующие платежно-расчетные документы.

Доходы физического лица, полученные от сдачи автомобиля в аренду, признаются объектом налогообложения и подлежат обложению НДФЛ. Налогообложение физического лица, являющегося резидентом РФ, производится по ставке в размере 13% (пп. 4 п. 1 ст. 208, ст. 210, п. 1 ст. 224 НК РФ).

При этом организация при выплате денежных средств физическому лицу за аренду транспортного средства (вне зависимости от вида договора аренды) является налоговым агентом и обязана удержать у налогоплательщика и уплатить сумму НДФЛ, а также представить в налоговый орган сведения о выплаченных арендодателю доходах (п. 1 ст. 226 НК РФ, п. 2 ст. 230 НК РФ, письма Минфина России от 07.11.2011 N 03-04-06/3-298, ФНС России от 01.11.2010 N ШС-37-3/14584@, УФНС России по г. Москве от 23.09.2010 N 20-15/3/100407).

Страховые взносы

В соответствии с п. 4 ст. 420 НК РФ не признаются объектом обложения страховыми взносами выплаты и иные вознаграждения в рамках гражданско-правовых договоров, предметом которых является переход права собственности или иных вещных прав на имущество (имущественные права), и договоров, связанных с передачей в пользование имущества (имущественных прав).

Отметим, что норма п. 4 ст. 420 НК РФ практически идентична по содержанию правилу части 3 ст. 7 Федерального закона от 24.07.2009 N 212-ФЗ «О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования» (далее — Закон N 212-ФЗ), утратившего силу с 01.01.2017.

По вопросу применения этого правила Минздравсоцразвития России в письме от 12.03.2010 N 550-19 разъяснило, что к договорам, связанным с передачей в пользование имущества (имущественных прав), относятся договоры аренды имущества, включая транспортные средства. Следовательно, арендная плата, установленная договором аренды транспортного средства без экипажа, заключенным между организацией и ее работником, и выплачиваемая работнику, не является объектом обложения страховыми взносами согласно части 3 ст. 7 Закона N 212-ФЗ.

Суды также неоднократно высказывали мнение о том, что сумма арендной платы по договору аренды транспортного средства, не предусматривающего оказание за плату услуг по управлению этим транспортным средством, страховыми взносами не облагается на основании части 3 ст. 7 Закона N 212-ФЗ (смотрите, например, постановления АС Западно-Сибирского округа от 06.02.2017 N Ф04-7008/17, АС Волго-Вятского округа от 22.01.2016 N Ф01-5656/15, АС Центрального округа от 27.05.2015 N Ф10-1303/15, Седьмого арбитражного апелляционного суда от 02.12.2016 N 07АП-10355/16).

По нашему мнению, приведенный правовой подход применим и к п. 4 ст. 420 НК РФ в силу идентичности его содержания норме части 3 ст. 7 Закона N 212-ФЗ. Следовательно, в рассматриваемом случае суммы арендной платы по договорам аренды страховыми взносами не облагаются.

Согласно п. 1 ст. 20.1 Федерального закона от 24.07.1998 N 125-ФЗ «Об обязательном социальном страховании от несчастных случаев на производстве и профессиональных заболеваний» (в редакции Федерального закона от 29.12.2015 N 394-ФЗ, вступившего в силу с 01.01.2016) объектом обложения страховыми взносами по обязательному социальному страхованию от несчастных случаев на производстве и профессиональных заболеваний (далее — страховые взносы от НС и ПЗ) признаются выплаты и иные вознаграждения, начисляемые страхователями в пользу застрахованных в рамках трудовых отношений и гражданско-правовых договоров, предметом которых являются выполнение работ и (или) оказание услуг, договора авторского заказа, если в соответствии с указанными договорами заказчик обязан уплачивать страховщику страховые взносы.

Гражданское законодательство не относит договор аренды к договорам, предметом которых является оказание услуг (п. 2 ст. 779 ГК РФ). Обязательством арендодателя по этому договору является не оказание услуг, а предоставление имущества во владение (владение и пользование). Поэтому упомянутые в вопросе выплаты не облагаются и страховыми взносами от НС и ПЗ.

3. Безвозмездное пользование

По договору безвозмездного пользования (договору ссуды) одна сторона (ссудодатель) обязуется передать или передает вещь в безвозмездное временное пользование другой стороне (ссудополучателю), а последняя обязуется вернуть ту же вещь в том состоянии, в каком она ее получила, с учетом нормального износа или в состоянии, обусловленном договором (п. 1 ст. 689 ГК РФ).

Налогоплательщик, получающий по договору в безвозмездное пользование имущество, включает в состав внереализационных доходов доход в виде безвозмездно полученного права пользования имуществом, определяемый исходя из рыночных цен на аренду идентичного имущества (п. 8 ст. 250, п. 2 ст. 248 НК РФ, письма Минфина России от 14.06.2017 N 03-03-07/36870, от 17.02.2016 N 03-03-06/1/8746).

Налог на прибыль

Ссудополучатель обязан поддерживать вещь, полученную в безвозмездное пользование, в исправном состоянии, включая осуществление текущего и капитального ремонта, и нести все расходы на ее содержание, если иное не предусмотрено договором безвозмездного пользования (ст. 695 ГК РФ).

Соответственно, организация вправе отнести к расходам для целей налогообложения прибыли расходы, связанные с использованием и содержанием имущества, полученного в безвозмездное пользование, при условии соответствия таких расходов критериям, установленным ст. 252 НК РФ. Расходы на ГСМ учитываются в том же порядке, как и при заключении договора аренды.

НДФЛ и страховые взносы

При передаче транспортного средства по договору безвозмездного пользования у физического лица не возникает доходов (экономической выгоды ? п. 1 ст. 41 НК РФ), облагаемых НДФЛ. Отсутствуют в таком случае выплаты и иные вознаграждения, признаваемые объектом обложения страховым взносами в соответствии с п. 1 ст. 420 НК РФ.

Отметим, что существуют определенные риски, которые могут привести к переквалификации договора безвозмездного использования ТС, например, в договор аренды с экипажем, вследствие чего ФНС могут быть доначислены страховые взносы, НДФЛ, пени и санкции за их несвоевременную уплату.

4. Использование топливных карт и путевых листов

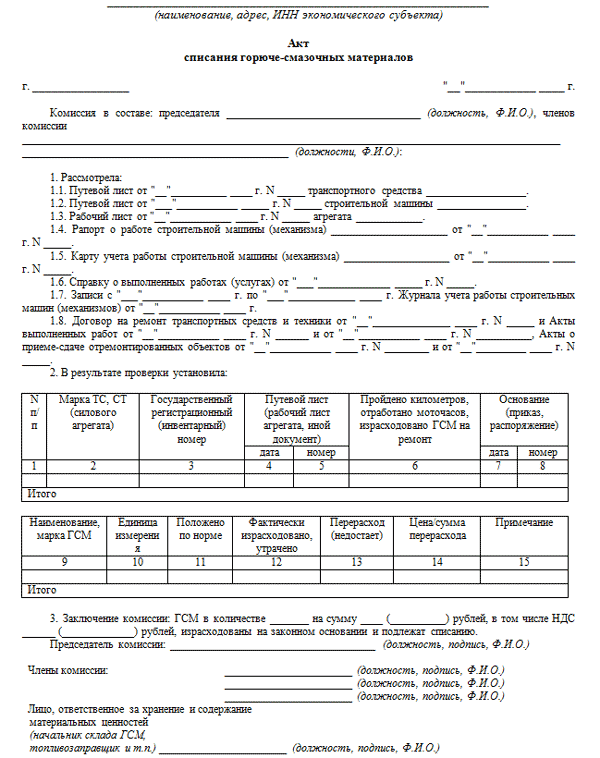

Затраты на приобретение бензина по топливным картам не признаются для целей налогового учета в полном размере ни в момент уплаты суммы авансовых платежей в счет предстоящей поставки бензина (приобретение карты), ни в момент отгрузки бензина покупателю в топливный бак и списания с топливных карт количества и стоимости проданного бензина. Это связано с тем, что заправка бензина в автомобильный бак на основании чека терминала автозаправочной станции только подтверждает факт приобретения материальных ценностей в виде бензина, но не подтверждает факт использования бензина определенным автомобилем для определенных целей. Основным документом, подтверждающим расход ГСМ, является путевой лист (письмо УФНС России по г. Москве от 30.06.2010 N 16-15/068679@).

Обязательные реквизиты и порядок заполнения путевых листов утверждены приказом Минтранса России от 18.09.2008 N 152.

В письме Минфина России от 16.06.2011 N 03-03-06/1/354 указано, что порядок, предусмотренный приказом Минтранса России от 18.09.2008 N 152, обязателен для применения организациями автомобильного транспорта и городского наземного электрического транспорта в том числе для подтверждения расходов в целях налогообложения прибыли организаций. Организации, на которых положения приказа Минтранса России от 18.09.2008 N 152 не распространяются, могут использовать путевые листы в качестве одного из документов, подтверждающих расходы на приобретение горюче-смазочных материалов, закрепив указанный порядок в учетной политике для целей налогообложения. При этом налогоплательщик также вправе использовать иные документы, подтверждающие произведенные расходы, оформленные в соответствии с требованиями законодательства РФ.

В рассматриваемой ситуации организация не является автотранспортной, поэтому она может использовать путевой лист по форме, утвержденной постановлением Госкомстата России от 28.11.1997 N 78, либо разработать свою форму путевого листа, в котором должны быть отражены все реквизиты, предусмотренные ч. 2 ст. 9 Федерального закона от 06.12.2011 N 402-ФЗ «О бухгалтерском учете». По вопросу оформления путевых листов также советуем ознакомиться с рекомендуемым материалом.

Представители Минфина России и налоговых органов также указывают, что основанием для учета расходов на ГСМ являются путевые листы и документы о приобретении топлива и смазочных материалов: кассовые и товарные чеки, товарные накладные и другие (смотрите письма Минфина России от 13.04.2007 N 14-05-07/6, от 29.12.2006 N 03-05-02-04/192, от 16.03.2006 N 03-03-04/2/77, от 20.02.2006 N 03-03-04/1/129, УФНС России по г. Москве от 30.06.2010 N 16-15/068679@, от 30.01.2009 N 19-12/007413@, от 07.07.2008 N 20-12/064123.2, от 22.02.2007 N 20-12/016776, от 20.09.2005 N 20-12/66690).

Рекомендуем также ознакомиться со следующими материалами:

— Энциклопедия решений. Учет расходов на содержание служебного транспорта;

— Энциклопедия решений. Учет горюче-смазочных материалов;

— Энциклопедия решений. Учет компенсаций за использование личных автомобилей в служебных целях;

— Энциклопедия решений. Безвозмездное пользование транспортным средством;

— Вопрос: Работники организации (генеральный директор, служба безопасности) используют личные транспортные средства в служебных целях. При этом сотрудники сами управляют транспортным средством и самостоятельно оплачивают расходы на бензин. По итогам месяца организация оплачивает работникам фактические расходы на приобретение ГСМ. В трудовых договорах данных работников нет указания на разъездной характер работы. Как лучше оформить отношения с работниками в данной ситуации: как договор безвозмездного использования транспортного средства или как компенсацию за использование личного транспортного средства? (ответ службы Правового консалтинга ГАРАНТ, февраль 2019 г.)

— Вопрос: Организация ежемесячно заправляет по топливной карте личные транспортные средства сотрудников (главный инженер, прораб, инженер по охране труда и т.д.). Сотрудники используют личный транспорт в производственных целях (несколько строительных объектов), не в рамках командировок. Организация не является автотранспортной. Использование личного транспорта в служебных целях планируется оформить договором аренды или договором безвозмездного пользования. Можно ли списать ГСМ на затраты в целях налогообложения (налог на прибыль) с учетом возможных последствий по НДФЛ и страховым взносам? (ответ службы Правового консалтинга ГАРАНТ, июнь 2018 г.)

— Вопрос: Отдельным сотрудникам, в том числе генеральному директору (ООО на УСН («доходы»), по трудовым договорам — разъездной характер работы), использующим принадлежащие им на праве собственности легковые автомобили, приказом руководителя выплачивается ежемесячная компенсация за использование личного транспортного средства в служебных целях в размере 1000 руб. и возмещаются расходы на ГСМ, а также оплачиваются другие расходы, включая обязательное добровольное страхование, все виды ремонта и техническое обслуживание автомобиля. Подлежат ли данные выплаты обложению НДФЛ и другими обязательными страховыми платежами? (ответ службы Правового консалтинга ГАРАНТ, март 2018 г.)

— Вопрос: Организация (общая система налогообложения) заключила договор аренды автомобиля без экипажа с сотрудником организации. Сотрудник работает в штате организации в должности водителя. Арендуемый автомобиль в собственности сотрудника. Возможен ли вариант выплаты компенсации сотруднику за использование собственного автомобиля? Можно ли отнести стоимость компенсации или арендной платы на расходы в целях налогообложения прибыли и исчисления с этих сумм НДФЛ и взносов? (ответ службы Правового консалтинга ГАРАНТ, август 2017 г.)

— Вопрос: Каковы способы оформления отношений организации с сотрудником при использовании им личного автомобиля в служебных целях? Как правильно компенсировать сотруднику затраты на топливо (бухгалтерский и налоговый учет)? Возможно ли учесть расходы на ГСМ, если отношения с сотрудником по использованию личного автомобиля в служебных целях не оформлены или имеется только приказ по организации по использованию автомобиля сотрудника? (ответ службы Правового консалтинга ГАРАНТ, март 2015 г.)

— Вопрос: Организация не является автотранспортной. Какова периодичность оформления путевых листов легкового автомобиля, используемого директором организации, которые ранее выписывались один раз в месяц? (ответ службы Правового консалтинга ГАРАНТ, апрель 2019 г.)

— Вопрос: Юридическое лицо — сельскохозяйственный производственный кооператив эксплуатирует собственный легковой и грузовой транспорт. Легковой транспорт используется специалистами без водителя (например, заместитель руководителя, главные специалисты) ежедневно для осуществления должностных обязанностей. Возможно ли с учетом положений приказа Минтранса в новой редакции с 1 марта 2019 года выписывать недельные или месячные путевые листы? В каких случаях? Какая предусмотрена ответственность в случае нарушения сроков в путевых листах? (ответ службы Правового консалтинга ГАРАНТ, май 2019 г.)

— Пример заполнения Путевого листа легкового автомобиля, разработанный с учетом положений приказа Минтранса РФ от 18.09.2008 N 152 (в редакции с 1 марта 2019 г.) (подготовлено экспертами компании ГАРАНТ, март 2019 г.);

— Компенсация за использование личного транспорта: налоги, взносы, учет (В. Федорович, журнал «Практический бухгалтерский учет. Официальные материалы и комментарии (720 часов)», N 1, январь 2019 г.);

— Личный транспорт — в служебных целях (Д. Кислов, журнал «Практическая бухгалтерия», N 10, октябрь 2018 г.).

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТ

Мозалева Наталья

Контроль качества ответа:

Рецензент службы Правового консалтинга ГАРАНТ

аудитор, член РСА Горностаев Вячеслав

9 августа 2019 г.

Материал подготовлен на основе индивидуальной письменной консультации, оказанной в рамках услуги Правовой консалтинг.

*(1) По мнению контролирующих органов, в размерах вышеуказанных компенсаций, установленных законодательством, уже учтено возмещение затрат, возникающих в процессе эксплуатации автомобилей, в том числе и стоимость ГСМ, возмещаемая организацией сотрудникам, использующим личный автомобиль в служебных целях, и она не может быть повторно включена в состав расходов, т.е. помимо сумм компенсаций, выплачиваемых работникам организации за использование личных автомобилей в служебных целях (письма Минфина России от 23.03.2018 N 03-03-06/1/18366, от 14.12.2017 N 03-04-06/83831, от 14.08.2017 N 03-03-06/1/52036, определение ВАС РФ от 29.01.2009 N 495/09).

Сбор и уплата страховых взносов

Вопрос:

Организация заключила с сотрудниками, имеющими автомобили, договоры использования личных автомобилей в служебных целях. В рамках указанных договоров кроме компенсации за износ автомобиля работникам выплачивается компенсация расходов на горюче-смазочные материалы, фактически израсходованные в процессе эксплуатации автомобиля для нужд нанимателя, а также компенсация расходов на проведение ремонта, техосмотров. Начисляются ли обязательные страховые взносы на такие компенсации?

В соответствии со статьей 106 Трудового кодекса Республики Беларусь работники, использующие свои транспортные средства, оборудование, инструменты и приспособления для нужд нанимателя, имеют право на получение за их износ (амортизацию) компенсации, размер и порядок выплаты которой определяются по договоренности с нанимателем.

Использование работником своего транспортного средства для нужд нанимателя характеризуется следующими особенностями:

– транспортное средство не передается организации во владение и (или) пользование, его использование осуществляется владельцем –работником организации как для нужд нанимателя, так и для собственных нужд;

– владельцу транспортного средства выплачивается не вознаграждение, а компенсация за износ (амортизацию).

При этом между работодателем и работником должно быть документально оформлено соглашение по использованию транспортного средства работника для нужд нанимателя, предусматривающее порядок несения расходов на содержание и эксплуатацию транспортного средства. Факт использования автомобиля непосредственно для нужд работодателя также должен быть документально подтвержден.

Взносы на государственное социальное страхование не начисляются на компенсации в целях возмещения работникам затрат, связанных с выполнением ими трудовых обязанностей, предусмотренные в главе 9 Трудового кодекса Республики Беларусь 1 . К указанным компенсациям относится компенсация за износ транспортных средств, принадлежащих работнику.

Если между владельцем автомобиля и его работодателем заключен гражданско-правовой договор на использование транспортного средства, государственное социальное страхование не распространяется на указанные отношения, соответственно, объект для начисления обязательных страховых взносов не формируется.

На суммы расходов по ремонту, техническому обслуживанию, приобретение горюче-смазочных материалов, производимых в рамках заключенного гражданско-правового договора, взносы в бюджет фонда не начисляются.

1 Пункт 8 Перечня выплат, на которые не начисляются взносы на государственное социальное страхование, в том числе на профессиональное пенсионное страхование, в бюджет государственного внебюджетного фонда социальной защиты населения Республики Беларусь и по обязательному страхованию от несчастных случаев на производстве и профессиональных заболеваний в Белорусское республиканское унитарное страховое предприятие «Белгосстрах», утвержденный постановлением Совета Министров Республики Беларусь от 25.01.1999 № 115 (в редакции постановления Совета Министров Республики Беларусь 28.12.2021 № 763)

Личный автомобиль компенсация за бензин

Для удобного взаимодействия с нашим сайтом, предлагаем вам воспользоваться современными браузерами.

Почему нужно поменять браузер.

Ваш браузер не просто старый, а устаревший. Он не может предоставить все возможности, которые могут предоставить современные браузеры, а скорость его работы ниже в несколько раз!

Как «не наступить на грабли», возмещая расходы по эксплуатации личного автомобиля в служебных целях.

В продолжение начатой темы по использованию личного транспорта в служебных целях (см. «ГБ», 2015, № 39, с. 38) автор рассматривает возмещение иных, помимо компенсации, расходов, связанных с эксплуатацией автомобиля. Все ли расходы подлежат возмещению и на что следует обратить внимание, разъяснено в данной статье.

Эксплуатация личного автомобиля в служебных целях нанимателя предполагает возникновение различного рода расходов. К их числу относятся расходы на горюче-смазочные материалы (ГСМ), страхование, ремонт, техническое обслуживание и др.

Порядок включения расходов на приобретение ГСМ в затраты по производству и реализации товаров (работ, услуг), имущественных прав, учитываемые при налогообложении (далее – затраты), разъяснен в письме МНС Республики Беларусь от 12.09.2011 № 2-2-9/1632 «О затратах, учитываемых при налогообложении». Он может быть применен и в отношении расходов на ремонт и техническое обслуживание транспортного средства, используемого в служебных целях, но только в той части, которая непосредственно связана с производством и реализацией товаров (работ, услуг), имущественных прав организации. Однако на практике это не представляется возможным, поскольку автомобиль используется как для нужд нанимателя, так и для собственных нужд работника.

Важно! Организация и ее работники могут пересматривать размер компенсации, установленный в соответствии со ст. 106 Трудового кодекса Республики Беларусь |*|. Напоминаем, что в состав прочих расходов по текущей деятельности, учитываемых на счете 90, субсчет 10 «Прочие расходы по текущей деятельности», допустимо включать материальную помощь своим работникам, другие расходы по текущей деятельности (п. 13 Инструкции по бухгалтерскому учету доходов и расходов, утвержденной постановлением Минфина Республики Беларусь от 30.09.2011 № 102; далее – Инструкция № 102). В бухгалтерском учете может иметь место запись:

Д-т 90-10 – К-т 70

– на сумму начисленной материальной помощи работнику.

Возмещение работнику расходов на текущий ремонт можно рассматривать как социальную выплату. В бухгалтерском учете это будет отражаться следующими записями:

Д-т 90-10 – К-т 70

– на сумму социальной выплаты работнику в связи с понесенными им расходами на текущий ремонт автомобиля;

Д-т 90-10 – К-т 69

– на сумму произведенных отчислений в ФСЗН от сумм социальных выплат;

Д-т 90-10 – К-т 76-2

– на сумму страховых взносов в Белгосстрах;

Д-т 70 – К-т 69

– на сумму удержаний обязательных страховых взносов в ФСЗН.

Когда расходы на приобретение топлива подлежат включению в затраты, учитываемые при налогообложении?

Расходы организации на приобретение ГСМ для эксплуатации транспортного средства, используемого ее работником для нужд этой организации, могут быть включены в состав затрат, учитываемых при налогообложении, при соблюдении следующих условий:

– соглашение между организацией и работником оформлено договором, определяющим в т.ч. порядок несения расходов на содержание и эксплуатацию транспортного средства;

– имеется документальное подтверждение факта использования транспортного средства для нужд нанимателя, а не для нужд его владельца-работника;

– использование работником своего транспортного средства для нужд нанимателя связано с производством и реализацией товаров (работ, услуг), имущественных прав организации-нанимателя.

При исчислении налога на прибыль стоимость топлива, израсходованного для служебных поездок, учитывают в составе затрат в пределах норм, установленных в соответствии с законодательством (п. 1 ст. 130, подп. 1.7 п. 1 ст. 131 Налогового кодекса Республики Беларусь; далее – НК).

Обратим внимание на некоторые особенности по возмещению расходов на топливо, связанных:

1) с приобретением ГСМ;

2) с использованием ГСМ.

Главой 4 Инструкции по бухгалтерскому учету запасов, утвержденной постановлением Минфина Республики Беларусь от 12.11.2010 № 133, установлены особенности бухгалтерского учета ГСМ. Топливо может приобретаться за наличный расчет либо с использованием корпоративной либо личной карточки работника. Приобретение топлива за наличный расчет, как правило, связано с выполнением задания по командировке либо с разъездным характером работ работника организации – водителя. В этом случае следует учитывать, где приобретено топливо: на территории Республики Беларусь или за ее пределами, поскольку белорусским законодательством предусмотрены ограничения по расчетам наличными на территории Республики Беларусь.

Использование личных денежных средств работника в национальной валюте на территории Республики Беларусь для расчетов наличными деньгами в интересах нанимателя допускается в общей сумме не более 100 базовых величин на протяжении одного дня (п. 69 Инструкции о порядке ведения кассовых операций и порядке расчетов наличными денежными средствами в белорусских рублях на территории Республики Беларусь, утвержденной постановлением Правления Нацбанка Республики Беларусь от 29.03.2011 № 107; далее – Инструкция № 107).

Поскольку топливо используется работником как в служебных, так и в личных целях, то возмещению подлежит стоимость только того топлива, расход которого для служебных поездок подтвержден документально (путевыми листами либо иными аналогичными документами |*|). При этом возмещение расходов на топливо, приобретенное работником в интересах нанимателя, не является для него доходом. Соответственно объекта обложения подоходным налогом, а также отчислений в ФСЗН и Белгосстрах в данном случае не возникает (п. 1 ст. 34, подп. 2.1 п. 2 ст. 157 НК; ст. 2 Закона № 138-XIII * ; п. 2 ст. 7 Закона № 322-З ** ; п. 2 Положения № 1297 *** ).

__________________________

* Закон Республики Беларусь от 29.02.1996 № 138-ХIII «Об обязательных страховых взносах в бюджет государственного внебюджетного фонда социальной защиты населения Республики Беларусь».

** Закон Республики Беларусь от 05.01.2008 № 322-З «О профессиональном пенсионном страховании».

*** Положение о порядке уплаты страховщику страховых взносов по обязательному страхованию от несчастных случаев на производстве и профессиональных заболеваний, утвержденное постановлением Совета Министров Республики Беларусь от 10.10.2003 № 1297.

В бухгалтерском учете операции с ГСМ при использовании личного автомобиля в служебных целях отражают следующим образом (см. таблицу):

Возмещение иных расходов

К иным расходам можно отнести расходы по парковке и стоянке транспортных средств. Отметим, что близкие по значению термины «автомобильная стоянка» и «автомобильная парковка» имеют определенные различия (подп. 1.1 п. 1 Указа Президента Республики Беларусь от 03.10.2006 № 589 «Об упорядочении работы автомобильных стоянок и автомобильных парковок»).

На автомобильных парковках стоянка транспортных средств осуществляется без оформления договора хранения транспортного средства и без предоставления услуги по его хранению (пп. 30 и 31 Правил организации (строительства), эксплуатации автомобильных стоянок и автомобильных парковок и пользования ими, утвержденных постановлением Совета Министров Республики Беларусь от 05.01.2007 № 9; далее – Правила № 9). Места на автомобильной стоянке для хранения транспортных средств на срок более 1 месяца предоставляются на основании договора хранения транспортного средства на автомобильной стоянке (пп. 12 и 13 Правил № 9).

Решая вопрос о возмещении работнику расходов по оплате стоянки, парковки автомобиля и других аналогичных расходов, обратите внимание на следующие моменты:

1) такие расходы работнику в соответствии со ст. 106 ТК не возмещаются;

2) есть необходимость в возмещении командировочных расходов, в числе которых значится оплата стоянки автомобиля;

3) сумма выплачиваемой компенсации за использование личного автомобиля работника в служебных целях максимальной суммой не ограничена.

Работнику, направленному в командировку на личном автомобиле, используемом в служебных целях нанимателя, расходы по оплате платной стоянки возмещают в числе иных расходов, произведенных с разрешения или ведома нанимателя (подп. 4.6 п. 4 Инструкции о порядке и размерах возмещения расходов при служебных командировках в пределах Республики Беларусь, утвержденной постановлением Минфина Республики Беларусь от 12.04.2000 № 35). В данном случае имеют место командировочные расходы, а не выплата компенсации за использование транспортного средства в служебных целях.

Аналогичная норма прописана в п. 32 Инструкции о порядке и условиях предоставления гарантий и компенсаций при служебных командировках за границу, утвержденной постановлением Минтруда и соцзащиты Республики Беларусь от 30.07.2010 № 115.

Возмещать произведенные в командировке расходы следует на основе подтверждающих документов в оригинале.

Важно! Плата за стоянку транспортных средств включена в перечень услуг, непосредственно связанных с международными автомобильными перевозками (приложение 5 к Инструкции № 107), т.е. относится к расходам, включаемым в фактический размер расчетов наличными деньгами (100 базовых величин).

Формирование в бухгалтерском учете информации о расходах в организациях осуществляется на основании норм Инструкции № 102 в зависимости от направления использования личного автомобиля в служебных целях. Если речь идет о стоянке автомобиля работника в иное время (не командировка), то такие расходы не включаются в затраты и работнику не возмещаются.

Что касается порядка возмещения работнику стоимости парковочных мест по месту работы, то для возмещения таких расходов оснований у нанимателя нет, поскольку собственником автомобиля является работник.

Вместе с тем, поскольку сумма компенсации за использование автомобиля в служебных целях определяется между работником и нанимателем по договоренности, к обоснованию ее величины следует подойти взвешенно, что в дальнейшем снимет многие вопросы, правомерно возникающие у проверяющих.

Рекомендуем воспользоваться примерной формой договора об использовании личного автомобиля в служебных целях (см. приложение на с. 33).

Источник https://www.audit-it.ru/articles/account/stuff/a59/997086.html

Источник https://ssf.gov.by/ru/vo-sbor-uplata-ru/view/organizatsija-zakljuchila-s-sotrudnikami-imejuschimi-avtomobili-dogovory-ispolzovanija-lichnyx-avtomobilej-v-12459/

Источник https://www.gb.by/izdaniya/glavnyi-bukhgalter/kak-ne-nastupit-na-grabli-vozmeshchaya-r