Учитываем в налоговом учете расходы на топливо при эксплуатации транспорта

Расходы на топливо организации могут учесть при налогообложении прибыли в пределах норм.

Для целей налогового учета расходов на топливо организация должна документально подтвердить:

1. Приобретение топлива. Тип документов зависит от способа приобретения топлива:

| Способ приобретения | Документы, подтверждающие приобретение топлива |

| Безналичный расчет | Товарно-транспортная накладная, отчет по отпуску нефтепродуктов, товаров и услуг по топливным картам, справка-акт о реализации нефтепродуктов |

| Наличный расчет | Авансовый отчет, кассовый чек АЗС, товарный чек |

По накладным топливо приобретают обычно предприятия, имеющие нефтесклады, стационарные и передвижные пункты заправки, производственные участки и прочие места хранения, специальные хранилища .

По топливным картам можно приобретать топливо на АЗС как с использованием электронных денег, так и без них. При этом отчеты или справки-акты оформляются продавцами по самостоятельно разработанным формам .

При приобретении топлива за наличный расчет подтверждающие документы должны содержать сведения, установленные в п. 37 Инструкции о порядке ведения кассовых операций и порядке расчетов наличными денежными средствами в белорусских рублях на территории Республики Беларусь, утвержденной постановлением Правления Нацбанка от 29.03.2011 N 107.

2. Использование транспортного средства в предпринимательской деятельности организации и расходование топлива на эти цели.

— путевые листы по утвержденным формам .

При перевозках для собственных нужд (по формам, разработанным организацией самостоятельно <**>):

— либо путевые листы;

— либо карточки учета расхода топлива за отчетный период <***>;

При общей системе налогообложения, если транспортное средство используется организацией в предпринимательской деятельности организации, в том числе для производства и реализации товаров (работ, услуг), расходы на топливо включаются в состав затрат, учитываемых при исчислении налога на прибыль .

При этом следует иметь в виду, что расходы на топливо подлежат нормированию. Стоимость топлива, израсходованного сверх норм, установленных в соответствии с законодательством, при налогообложении прибыли не учитывается .

Виды норм расхода топлива

Нормирование установлено законодательством для определенных марок и моделей транспортного средства. Если на определенную марку транспортного средства нет установленной нормы, то применяются временные нормы :

В случае когда нет установленной нормы на транспортное средство, которое эксплуатируется:

— за пределами Республики Беларусь;

— дипломатическими представительствами и консульскими учреждениями Республики Беларусь,

то учет расхода топлива производится по временной норме до ее установления .

Если организация применяет временную норму по истечении шести месяцев, то стоимость всего израсходованного топлива не учитывается в расчете при налогообложении прибыли .

Для разработки норм расхода топлива организации следует обратиться с заявкой в РУП «БелНИИТ «Транстехника» (далее — Транстехника). Транстехника устанавливает для организации, подавшей заявку нормы расхода топлива, и передает эту норму в Минтранс на утверждение. После утверждения Минтрансом разработанная Транстехникой норма становится рекомендуемой и применяется всеми организациями .

Рекомендуемые нормы в течение года при необходимости корректируются и далее устанавливаются в качестве обязательных .

Повышения и понижения, применяемые к нормам расхода топлива

В зависимости от условий эксплуатации автомобиля применяются понижения и (или) повышения. Эти повышения (понижения) утверждаются приказом руководителя организации .

При этом повышения и понижения применяются только к нормам, установленным Минтрансом :

Организация обязана установить понижение к нормам, установленным Минтрансом в случаях :

— эксплуатации транспорта на участках дорог с асфальтобетонным и цементобетонным покрытием за пределами населенного пункта (за исключением учебной езды);

— использования дизельного топлива с присадкой FP-4000.

Во всех других случаях, кроме перечисленных выше, организация не обязана, но вправе применять понижение к нормам, установленным Минтрансом .

Повышать нормы организация вправе только в некоторых случаях и до определенного размера. В частности, установлены следующие повышения :

— повышение при эксплуатации транспорта в зимних условиях (при температуре окружающего воздуха ниже 0 °C);

— повышение при эксплуатации транспорта в городах (величина повышения устанавливается в зависимости от численности населения в городе);

— повышение с автоматической коробкой передач и др.

При необходимости организация может применить одновременно несколько повышений (понижений) нормы расхода топлива. В этом случае нормируемый расход топлива устанавливается с учетом их суммы или разности .

Обратите внимание!

При использовании транспортного средства для выполнения международных автомобильных перевозок норма расхода топлива устанавливается организацией самостоятельно .

НДС, предъявленный поставщиком топлива, принимается организацией к вычету на основании ЭСЧФ, полученного от поставщика и подписанного электронной цифровой подписью .

По топливу, приобретенному с 1 июля 2016 г. на АЗС за наличный расчет, вычет суммы НДС возможен на основании полученного от продавца ЭСЧФ. Для реализации данной возможности организация вправе заявить в любой произвольной форме, не противоречащей законодательству Республики Беларусь, свое требование о выставлении в ее адрес ЭСЧФ. Продавец в таком случае должен создать и выставить в адрес организации ЭСЧФ в порядке, установленном законодательством .

Обратите внимание!

Принятый ранее к вычету НДС по топливу, израсходованному сверх установленных норм или на нужды, не связанные с предпринимательской деятельностью организации, восстанавливать не нужно .

При УСН ввиду установленного порядка исчисления данного налога расходы на топливо не учитываются, поскольку он уплачивается из валовой выручки, которая не подлежит уменьшению на сумму произведенных затрат .

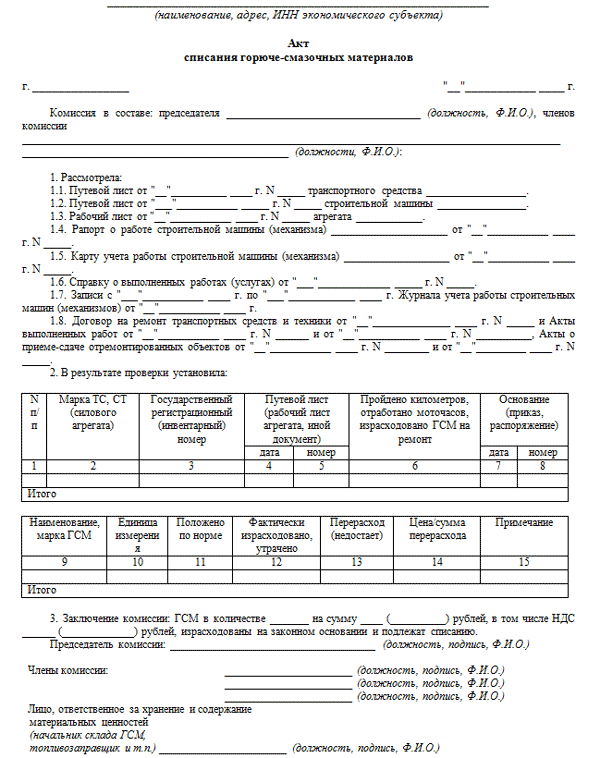

Акт на списание ГСМ

Применение акта на списание горюче-смазочных материалах (ГСМ) происходит на всех предприятиях и организациях, которые имеют на балансе транспортную технику, держат в штате водителей и несут затраты на приобретение необходимых расходных средств для автомобилей. В понятие «горюче-смазочные материалы» входят:

- бензин,

- масло,

- тормозная жидкость,

- различного рода смазки и т.д.,

то есть, по сути, все те жидкости, без которых не может обойтись ни одна транспортная единица.

Внимание! Этот документ можно скачать в КонсультантПлюс.

- Бланк и образец

- Онлайн просмотр

- Бесплатная загрузка

- Безопасно

Для чего нужен акт на списание ГСМ

Акт относится к первичной документации и имеет большое значение для бухгалтерского и налогового учета организации. Он позволяет подсчитать расходы, произведенные компанией на горюче-смазочные материалы, чтобы впоследствии минусовать их из прибыли, снизив таким образом базу налогообложения.

Следует отметить, что помимо акта на списания для проведения этой процедуры необходимо иметь еще один документ: путевой лист водителя, который подробнейшим образом отражает сведения о затраченных горюче-смазочных материалах, пройденном километраже, времени, проведенном в дороге и прочие данные.

Путевые листы должны выдаваться в начале рабочего дня, после которого водители обязаны передавать их в бухгалтерию (с авансовым отчетом, в котором регистрируются траты наличных средств, выданных на ГСМ, а также чеками и квитанциями).

Утверждение комиссией

Для того, чтобы законно провести списание горюче-смазочных материалов, а также правильно оформить акт, в организации должна быть создана специальная комиссия в составе не менее двух человек. Для ее назначения руководитель предприятия выпускает отдельный приказ. В состав комиссии должны входить сотрудники различных подразделений, а также материально-ответственное лицо. При этом желательно выделить в комиссии председателя и рядовых членов.

В задачи комиссии входят сверка фактических расходов ГСМ с установленными в компании нормами (при этом следует отметить, что для каждого вида транспорта они свои и должны утверждаться отдельно), проведение тестовых выездов с водителями для проверки размеров ежедневного расхода горючего, масла и т.п., а также сбор путевых листов за отчетный период.

ОБРАТИТЕ ВНИМАНИЕ! Создание комиссии требуется только в крупных организациях, предприятия малого бизнеса могут обходиться без этого: здесь для списания ГСМ достаточно простого решения руководителя фирмы оформленного в письменном виде.

Правила составления акта на списание ГСМ

Стандартного унифицированного, обязательного к применению образца акта на списание горюче-смазочных материалов нет. Организации и предприятия имеют полное право выбрать один из двух основных способов:

- каждый раз по мере надобности составлять документ в произвольном виде (но это не очень-то удобно),

- исходя из своих потребностей разработать шаблон документа самостоятельно (в этом случае его следует утвердить в учетной политике фирмы).

Однако, вне зависимости от того, какой именно вариант оформления бланка акта для списания ГСМ будет выбран, в его заполнении нужно придерживаться некоторых правил. В частности, в нем надо обязательно указывать:

- наименование предприятия,

- дату составления документа,

- данные о водителе,

- данные о марке и государственном номере автомобиля,

- полный перечень списываемых товаров (с указанием количества и цены).

При этом информацию о списываемых горюче-смазочных материалах лучше всего оформлять в виде таблицы.

К заполнению акта важно относиться очень внимательно и даже щепетильно, нужно стараться избегать ошибок, не вносить в документ недостоверные сведения, которые могут привести к наказанию со стороны надзорных органов.

Правила оформления акта

Акт может быть оформлен на фирменном бланке организации или же не обычном листе А4 формата – это роли не играет, как и то, составлен он в рукописном виде или же напечатан на компьютере.

Непреложное условие одно: он должен содержать оригиналы подписей ответственных за списание лиц.

Печать на акте ставить также необязательно, так как с 2016 года юридические лица освобождены от необходимости применения печатей и штампов в своей деятельности.

После составления акта на списание ГСМ и принятия его в бухгалтерском и налоговом учете компании, документ передается на хранение в архив предприятия, где он должен содержаться установленное законом время.

Списание бензина на пожарный автомобиль

Расходы топлива на работу автомобилей: бухгалтерский и налоговый учет

Отражение в налоговом учете стоимости использованных механическими транспортными средствами горюче-смазочных материалов (ГСМ) в 2019 г. превратилось

в настоящую проблему. В 2020 г. в решении этого вопроса наступили перемены.

Чем же нужно руководствоваться бухгалтеру при отражении ГСМ в бухгалтерском и налоговом учете? Ответ – в предлагаемой статье.

Как отразить списание ГСМ в бухгалтерском учете

Инструкция о порядке применения норм расхода топлива для механических транспортных средств, машин, механизмов и оборудования, утвержденная постановлением Минтранса Республики Беларусь от 31.12.2008 № 141 (с учетом последних изменений от 27.06.2011 № 41) (далее – Инструкция № 141)

Установлен порядок применения норм расхода топлива для механических транспортных средств, машин, механизмов и оборудования.

При эксплуатации автомобилей, используемых для выполнения международных автомобильных перевозок, норма расхода топлива устанавливается руководителями организаций (п. 2).

Инструкцией определен порядок повышения (понижения) норм расхода топлива, который утверждается приказом руководителя организации.

Руководитель организации вправе понижать нормы расхода топлива, установленные Минтрансом Республики Беларусь (п. 6).

Инструкция по бухгалтерскому учету запасов, утвержденная постановлением Минфина Республики Беларусь от 12.11.2010 № 133 (с учетом последних изменений от 30.04.2012 № 26)

К запасам относятся в т.ч. ГСМ |*|. Бухгалтерский учет ГСМ организации ведут на счете 10 «Материалы» по видам ГСМ, местам хранения и материально ответственным лицам. При этом могут быть открыты следующие субсчета: «Топливо на складах», «Топливо в баках транспортных средств».

Основанием для записей по кредиту субсчета «Топливо на складах» являются ведомость учета выдачи ГСМ, требование, лимитно-заборная карта, товарно-транспортная накладная (п. 77).

Данные о наличии остатка ГСМ в баках транспортных средств, машин и механизмов на конец отчетного месяца, учтенные на субсчете «Топливо в баках транспортных средств», ежемесячно подтверждаются актом снятия остатков (п. 66).

Стоимость ГСМ, фактически израсходованных на эксплуатацию транспортных средств, машин и механизмов, списывается в дебет счетов учета затрат на производство, расходов на реализацию с кредита счета 10, субсчет «Топливо в баках транспортных средств», в зависимости от направления их использования.

Основанием для списания ГСМ на затраты производства являются накопительные ведомости данных путевых листов о фактическом расходе ГСМ или карточки учета расхода топлива за отчетный период (п. 83).

При осуществлении транспортной деятельности автомобильные перевозки выполняются без оформления путевых листов (подп. 4.5 п. 4).

От редакции

Обращаем внимание, что накопительные ведомости, в которых собирается информация о фактическом расходе ГСМ, формировались на основании данных путевых листов (см. предыдущий документ). Организации вправе использовать в этих целях самостоятельно разработанный документ, хотя многие по-прежнему используют путевые листы.

Инструкция по бухгалтерскому учету доходов и расходов, утвержденная постановлением Минфина Республики Беларусь от 30.09.2011 № 102 (с учетом последних изменений от 22.12.2018 № 74)

Как правило, стоимость ГСМ включается в состав косвенных затрат |*|, формирование которых связано с производством нескольких видов продукции, выполнением нескольких видов работ, оказанием нескольких видов услуг. Такие затраты включаются в себестоимость определенного вида продукции, работ, услуг путем распределения пропорционально определенной базе. В отдельных случаях ГСМ может включаться в состав прямых материальных затрат, если их стоимость может быть прямо включена в себестоимость определенного вида продукции, работ, услуг (пп. 9–12).

Устанавливаем нормы расхода ГСМ

Положение о Министерстве транспорта и коммуникаций Республики Беларусь, утвержденное постановлением Совета Министров Республики Беларусь от 31.07.2006 № 985

Минтранс в соответствии с возложенными на него основными задачами разрабатывает и утверждает нормы в области транспортной деятельности.

Приведем даты утверждения следующих постановлений Минтранса в части установления норм расхода топлива:

– от 06.01.2012 № 3 «Об установлении норм расхода топлива в области транспортной деятельности и признании утратившими силу некоторых нормативно-правовых актов Министерства транспорта и коммуникаций Республики Беларусь»;

– от 20.01.2016 № 1 «Об установлении рекомендуемых норм расхода топлива в области транспортной деятельности»;

– от 01.08.2019 № 44 «Об установлении норм расхода топлива в области транспортной деятельности» (далее – постановление № 44);

– от 14.11.2019 № 50 «Об установлении норм расхода топлива в области транспортной деятельности» (далее – постановление № 50);

– от 23.12.2019 № 54 «Об установлении норм расхода топлива в области транспортной деятельности» (далее – постановление № 54).

Постановления № 44, № 50 и № 54 распространяют свое действие на отношения, возникшие с 11 апреля 2016 г.

Налоговый учет: хронология событий

Указ Президента Республики Беларусь от 31.12.2019 № 503 «О налогообложении» (в редакции от 28.02.2020 № 84)

С 1 января 2020 г. затраты на оплату стоимости топлива для механических транспортных средств, судов, машин, механизмов и оборудования, израсходованного в пределах норм, установленных руководителем организации самостоятельно или путем обращения в аккредитованную испытательную лабораторию, включаются в состав нормируемых затрат (п. 6).

Публикации в журнале «Главный Бухгалтер»

Сузанский В. «Нормы расхода топлива и налог на прибыль: 2019 и 2020 годы во всех подробностях» (2020, № 4, с. 77–81)

В течение 2019 г. активно обсуждался вопрос со списанием ГСМ по транспортной деятельности. Автор материала подробно рассматривает хронологию событий и разъясняет, как следует учитывать при налогообложении прибыли стоимость израсходованных ГСМ в различных обстоятельствах. В статье автор делает ссылку на следующие документы:

– Налоговый кодекс Республики Беларусь (в редакции Закона Республики Беларусь от 30.12.2018 № 159-З), которым определено, что «к нормируемым затратам относятся затраты на оплату стоимости топливно-энергетических ресурсов, израсходованных в пределах норм, установленных в соответствии с законодательством.

При отсутствии таких норм для механических транспортных средств затраты принимаются в пределах норм расхода топлива, установленных их заводом-изготовителем, а при отсутствии таковых – в пределах норм, установленных руководителем организации. Нормы, установленные руководителем организации, действуют до момента утверждения нормативным правовым актом в установленном порядке норм для соответствующего механического транспортного средства, если иное не установлено законодательством. При отсутствии установленных норм расхода топливно-энергетических ресурсов затраты на оплату их стоимости признаются сверхнормативными» (подп. 1.2 п. 1 ст. 171);

В названном письме разъясняется, что п. 7 Инструкции № 141 предусмотрено, что нормы, определенные руководителем, действуют до момента установления норм в соответствии с законодательством, но не более 6 месяцев.

Таким образом, для возможности включения в затраты, учитываемые при налогообложении, организации принимают расходы на топливо в пределах норм, установленных в соответствии с законодательством, при отсутствии таких норм – в пределах норм, определенных заводом-изготовителем. В случае, когда отсутствуют и те, и другие нормы, – в пределах норм, установленных руководителем организации, которые действуют в течение 6-месячного срока.

Затраты на топливо по истечении 6-месячного срока и до момента установления норм в порядке, предусмотренном законодательством, не будут учитываться при налогообложении прибыли. Затраты на топливо будут считаться сверхнормативными;

– письмо МНС Республики Беларусь от 19.07.2019 № 2-2-10/Ас-01131 «О рассмотрении обращения».

В письме сказано, что нормирование расходов стоимости видов топлива для механических транспортных средств, судов, машин, механизмов и оборудования осуществляется в соответствии с Инструкцией № 141.

Следовательно, если нормы расхода топлива|*|, разработанные РУП «Белорусский научно-исследовательский институт транспорта «Транстехника» (далее – БелНИИТ «Транстехника»), не установлены Минтрансом, они не являются нормами, определенными в соответствии с законодательством. Следовательно, затраты на топливо, рассчитанные исходя из таких норм, будут признаваться сверхнормативными.

Согласно подп. 1.7 п. 1 ст. 131 НК, в редакции, действовавшей до 01.01.2019, при налогообложении не учитывались затраты на оплату стоимости топливно-энергетических ресурсов, израсходованных сверх норм, установленных законодательством.

Таким образом, и до 2019 г. расходы на оплату топлива в пределах рекомендуемых норм, разработанных БелНИИТ «Транстехника» и не установленных Минтрансом, признавались сверхнормативными и не учитывались при налогообложении.

Источник https://ilex.by/uchityvaem-v-nalogovom-uchete-rashody-na-toplivo-pri-ekspluatatsii-transporta/

Источник https://assistentus.ru/forma/akt-na-spisanie-gsm/

Источник https://www.gb.by/izdaniya/glavnyi-bukhgalter/raskhody-topliva-na-rabotu-avtomobilei-b