Сотрудники используют личный транспорт в служебных целях: оформление аренды или безвозмездного использования для списания ГСМ

Организация ежемесячно заправляет по топливной карте личные транспортные средства сотрудников (главный инженер, прораб, инженер по охране труда и т.д.). Сотрудники используют личный транспорт в производственных целях (несколько строительных объектов), не в рамках командировок. Организация не является автотранспортной. Использование личного транспорта в служебных целях планируется оформить договором аренды или договором безвозмездного пользования. Можно ли списать ГСМ на затраты в целях налогообложения (налог на прибыль) с учетом возможных последствий по НДФЛ и страховым взносам? Нужны ли при этом приказы, распоряжения, договоры? Какой документооборот должен быть в данной ситуации?

Рассмотрев вопрос, мы пришли к следующему выводу:

При заключении договора аренды или договора безвозмездного пользования расходы на ГСМ могут быть учтены для целей налогообложения прибыли. Особенности налогообложения и документального подтверждения изложены ниже.

Обоснование вывода:

Согласно п. 1 ст. 252 НК РФ налогоплательщик уменьшает полученные доходы на сумму произведенных расходов (за исключением расходов, указанных в ст. 270 НК РФ), под которыми понимаются обоснованные (экономически оправданные) и документально подтвержденные затраты (а в случаях, предусмотренных ст. 265 НК РФ, — убытки), осуществленные (понесенные) налогоплательщиком. Расходами признаются любые затраты при условии, что они произведены для осуществления деятельности, направленной на получение дохода.

Под документально подтвержденными расходами понимаются затраты, подтвержденные документами, оформленными в соответствии с законодательством РФ, либо документами, оформленными в соответствии с обычаями делового оборота, применяемыми в иностранном государстве, на территории которого были произведены соответствующие расходы, и (или) документами, косвенно подтверждающими произведенные расходы (в том числе таможенной декларацией, приказом о командировке, проездными документами, отчетом о выполненной работе в соответствии с договором) (п. 1 ст. 252 НК РФ).

Положениями главы 25 НК РФ не устанавливается конкретный перечень документов, которые налогоплательщик должен оформить для подтверждения осуществленных расходов, что позволяет преодолевать неоправданные ограничения налогоплательщиков в возможности выбора способов доказывания осуществленных хозяйственных операций для целей налогообложения (определение КС РФ от 24.09.2012 N 1543-О).

Аренда

По договору аренды (фрахтования на время) транспортного средства с экипажем арендодатель предоставляет арендатору транспортное средство за плату во временное владение и пользование и оказывает своими силами услуги по управлению им и по его технической эксплуатации (ст. 632 ГК РФ). При этом арендодатель в течение всего срока договора аренды транспортного средства с экипажем обязан поддерживать надлежащее состояние сданного в аренду транспортного средства, включая осуществление текущего и капитального ремонта и предоставление необходимых принадлежностей (ст. 634 ГК РФ).

По договору аренды транспортного средства без экипажа арендодатель предоставляет арендатору транспортное средство за плату во временное владение и пользование без оказания услуг по управлению им и его технической эксплуатации (ст. 642 ГК РФ). При этом арендатор в течение всего срока договора аренды транспортного средства без экипажа обязан поддерживать надлежащее состояние арендованного транспортного средства, включая осуществление текущего и капитального ремонта (ст. 644 ГК РФ).

При оформлении использования личного транспорта работника в служебных целях договором аренды важно иметь в виду следующее:

доход физического лица по договору аренды (арендная плата и вознаграждение за услуги по управлению и технической эксплуатации по договору аренды с экипажем; арендная плата по договору аренды без экипажа) облагается НДФЛ (пп.пп. 4, 6 п. 1 ст. 208, ст. 209, п. 1 ст. 210 НК РФ), а организация — арендатор признается налоговым агентом по НДФЛ (п.п. 1, 2 ст. 226 НК РФ);

арендная плата как по договору аренды с экипажем, так и по договору аренды без экипажа не является объектом обложения страховыми взносами (п. 4 ст. 420 НК РФ, смотрите также письмо Минфина России от 01.11.2017 N 03-15-06/71986);

при заключении договора аренды с экипажем выплаты и иные вознаграждение за услуги по управлению транспортным средством и его технической эксплуатации являются объектом обложением страховым взносами (пп. 1 п. 1 ст. 420 НК РФ), но в части страховых взносов на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством они не включаются в базу для исчисления страховых взносов (пп. 2 п. 3 ст. 422 НК РФ). При заключении договора аренды с экипажем в целях избежания разногласий с контролирующими органами целесообразно разграничивать арендую плату (не облагаемую страховыми взносами) и плату за услуги по управлению и техническую эксплуатацию (облагаемую страховыми взносами);

при заключении договора аренды без экипажа существуют риски переквалификации такого договора контролирующими органами в договор аренды с экипажем в целях начисления страховых взносов (смотрите постановление АС Северо-Кавказского округа от 27.06.2017 N Ф08-3727/17 по делу N А53-27263/2016, определение ВС РФ от 30.10.2017 N 308-КГ17-15395).

Арендные платежи за арендуемое имущество относятся к прочим расходам, связанным с производством и реализацией (пп. 10 п. 1 ст. 264 НК РФ).

Для документального подтверждения расходов на аренду необходимы документы, оформленные в соответствии с требованиями законодательства РФ, в том числе заключенный договор аренды (субаренды), документы, подтверждающие оплату арендных платежей, акт приемки-передачи арендованного имущества. При этом ежемесячного заключения актов оказанных услуг по договору аренды (субаренды) для целей документального подтверждения расходов в виде арендных платежей для целей налогообложения прибыли не требуется, если иное не предусмотрено договором (смотрите, например, письма Минфина России от 15.11.2017 N 03-03-06/1/75483, от 15.06.2015 N 03-07-11/34410, от 16.11.2011 N 03-03-06/1/763).

По договору аренды транспортного средства с экипажем, заключенным с физическим лицом, не являющимся индивидуальным предпринимателем, расходы в виде платы за услуги по управлению транспортным средством в соответствии с п. 21 ст. 255 НК РФ могут учитываться в составе расходов на оплату труда. Согласно разъяснениям Минфина России для подтверждения расходов в виде платы за услуги по управлению транспортным средством необходимо наличие документов, подтверждающих факт оказания таких услуг налогоплательщику, — таким документом может быть, например, акт приема-передачи услуг (письмо Минфина России от 01.12.2009 N 03-03-06/1/780).

Если иное не предусмотрено договором аренды транспортного средства с экипажем, арендатор несет расходы, возникающие в связи с коммерческой эксплуатацией транспортного средства, в том числе расходы на оплату топлива и других расходуемых в процессе эксплуатации материалов и на оплату сборов (ст. 636 ГК РФ). Если иное не предусмотрено договором аренды транспортного средства без экипажа, арендатор несет расходы на содержание арендованного транспортного средства, его страхование, включая страхование своей ответственности, а также расходы, возникающие в связи с его эксплуатацией (ст. 646 ГК РФ).

Таким образом, как при аренде транспортного средства с экипажем, так и без экипажа на арендатора по общему правилу возлагаются расходы на оплату топлива.

Расходы на ГСМ могут быть учтены в составе прочих расходов, связанных с производством и реализацией, как расходы на содержание служебного транспорта (пп. 11 п. 1 ст. 264 НК РФ).

В последние годы Минфин России исходит из того, что НК РФ не предусмотрено нормирование расходов на ГСМ — при определении обоснованности произведенных затрат на приобретение топлива для служебного автомобиля налогоплательщик вправе (не обязан) учитывать Методические рекомендации «Нормы расхода топлив и смазочных материалов на автомобильном транспорте», введенные в действие распоряжением Минтранса России от 14.03.2008 N АМ-23-р (письма Минфина России от 27.01.2014 N 03-03-06/1/2875, от 03.06.2013 N 03-03-06/1/20097, от 30.01.2013 N 03-03-06/2/12).

Мы полагаем, что в рассматриваемой ситуации организация вправе не руководствоваться нормами расхода, предусмотренными указанными выше методическими рекомендациями. В целях избежания возможных претензий со стороны налогового органа организация может самостоятельно разработать нормы расхода, например, на основании данных завода-изготовителя, но с учетом условий фактической эксплуатации транспортных средств (установленные по организации лимиты утверждаются приказом руководителя).

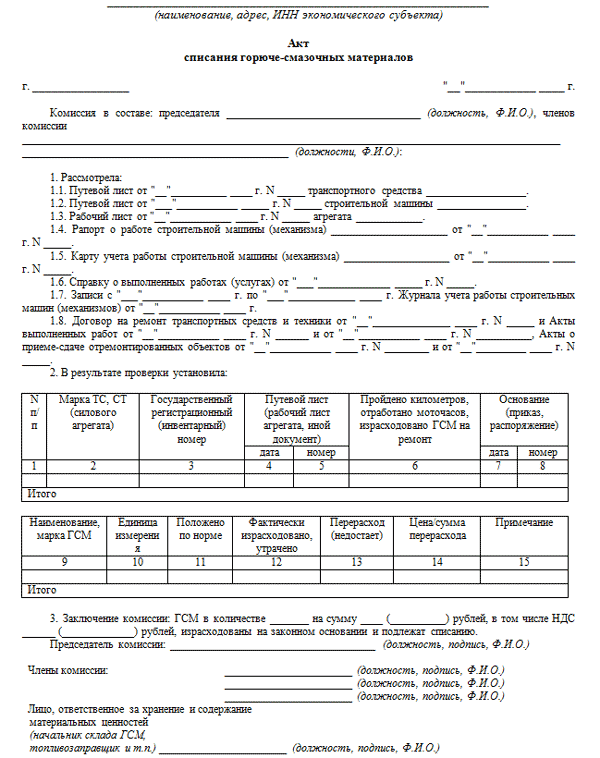

Затраты на приобретение бензина по топливным картам не признаются для целей налогового учета в полном размере ни в момент уплаты суммы авансовых платежей в счет предстоящей поставки бензина (приобретение карты), ни в момент отгрузки бензина покупателю в топливный бак и списания с топливных карт количества и стоимости проданного бензина. Это связано с тем, что заправка бензина в автомобильный бак на основании чека терминала автозаправочной станции только подтверждает факт приобретения материальных ценностей в виде бензина, но не подтверждает факт использования бензина определенным автомобилем для определенных целей. Основным документом, подтверждающим расход ГСМ, является путевой лист (письмо УФНС России по г. Москве от 30.06.2010 N 16-15/068679@).

Обязательные реквизиты и порядок заполнения путевых листов утверждены приказом Минтранса России от 18.09.2008 N 152 (ч. 1 ст. 6 Федерального закона от 08.11.2007 N 259-ФЗ «Устав автомобильного транспорта и городского наземного электрического транспорта»).

В письме Минфина России от 16.06.2011 N 03-03-06/1/354 указано, что порядок, предусмотренный приказом Минтранса России от 18.09.2008 N 152, обязателен для применения организациями автомобильного транспорта и городского наземного электрического транспорта, в том числе для подтверждения расходов в целях налогообложения прибыли организаций. Организации, на которых положения приказа Минтранса России от 18.09.2008 N 152 не распространяются, могут использовать путевые листы в качестве одного из документов, подтверждающих расходы на приобретение горюче-смазочных материалов, закрепив указанный порядок в учетной политике для целей налогообложения. При этом налогоплательщик также вправе использовать иные документы, подтверждающие произведенные расходы, оформленные в соответствии с требованиями законодательства РФ.

В рассматриваемой ситуации организация не является автотранспортной, поэтому она вправе разработать свою форму путевого листа, в котором должны быть отражены все реквизиты, предусмотренные ч. 2 ст. 9 Федерального закона от 06.12.2011 N 402-ФЗ «О бухгалтерском учете», и оформить его на несколько дней, неделю или любой другой срок, не превышающий одного месяца (письмо Минфина России от 30.11.2012 N 03-03-07/51).

Полученные по договорам аренды транспортные средства закрепляются приказом за работниками организации (собственником или иным лицами), которые будут использовать их в служебных целях. Для целей налогообложения учитываются расходы на топливо только при использовании автомобиля в служебных целях.

Безвозмездное пользование

По договору безвозмездного пользования (договору ссуды) одна сторона (ссудодатель) обязуется передать или передает вещь в безвозмездное временное пользование другой стороне (ссудополучателю), а последняя обязуется вернуть ту же вещь в том состоянии, в каком она ее получила, с учетом нормального износа или в состоянии, обусловленном договором (п. 1 ст. 689 ГК РФ).

Налогоплательщик, получающий по договору в безвозмездное пользование имущество, включает в состав внереализационных доходов доход в виде безвозмездно полученного права пользования имуществом, определяемый исходя из рыночных цен на аренду идентичного имущества (п. 8 ст. 250, п. 2 ст. 248 НК РФ, письма Минфина России от 14.06.2017 N 03-03-07/36870, от 17.02.2016 N 03-03-06/1/8746).

При передаче транспортного средства по договору безвозмездного пользования у физического лица не возникает доходов (экономической выгоды — п. 1 ст. 41 НК РФ), облагаемых НДФЛ. Отсутствуют в таком случае выплаты и иные вознаграждения, признаваемые объектом обложения страховым взносами в соответствии с п. 1 ст. 420 НК РФ.

Ссудополучатель обязан поддерживать вещь, полученную в безвозмездное пользование, в исправном состоянии, включая осуществление текущего и капитального ремонта, и нести все расходы на ее содержание, если иное не предусмотрено договором безвозмездного пользования (ст. 695 ГК РФ).

Соответственно, организация вправе отнести к расходам для целей налогообложения прибыли расходы, связанные с использованием и содержанием имущества, полученного в безвозмездное пользование, при условии соответствия таких расходов критериям, установленным ст. 252 НК РФ.

Расходы на ГСМ учитываются в том же порядке, как и при заключении договора аренды.

Полученные по договорам безвозмездного пользования транспортные средства закрепляются приказом за работниками организации (собственником или иными лицами), которые будут использовать их в служебных целях. Для целей налогообложения учитываются расходы на топливо при использовании автомобиля в служебных целях.

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТ

Арыков Степан

Контроль качества ответа:

Рецензент службы Правового консалтинга ГАРАНТ

профессиональный бухгалтер Родюшкин Сергей

Материал подготовлен на основе индивидуальной письменной консультации, оказанной в рамках услуги Правовой консалтинг.

Списание топлива

Вы можете добавить тему в список избранных и подписаться на уведомления по почте.

Заключен договор аренды автомобиля без экипажа. Как правильно списать топливо.Какие у меня д.б. документы приложены на списание.

Подскажите, как правильно списывать топливо, если работает физ. лицо по договору подряда на тракторе, который наше предприятие взяло в аренду. Трактор используется для собственных целей, т.е. мы не занимаемся перевозками. Нужно оформлять путевые листы?

Подскажите, как правильно списывать топливо, если работает физ. лицо по договору подряда на тракторе, который наше предприятие взяло в аренду. Трактор используется для собственных целей, т.е. мы не занимаемся перевозками. Нужно оформлять путевые листы?

Лидеры мнений. Аренда автомобиля с топливом в баке: договор, оформление, учет

По договору аренды транспортного средства (ТС) без экипажа арендодатель предоставляет арендатору ТС за плату во временное владение и пользование без оказания услуг по управлению им и его технической эксплуатации. Расходы на содержание арендованного транспортного средства, а также расходы, возникающие в связи с его эксплуатацией, по общему правилу несет арендатор. Однако в договоре аренды стороны могут предусмотреть иные правила .

Как правило, в баке транспортного средства при его передаче арендатору находится некоторое количество топлива. Зачастую у сторон возникают затруднения с тем, как оформить такую передачу, как ее классифицировать и отразить в учете. Выразить свою позицию по таким вопросам мы попросили экспертов — лидеров мнений:

— Жилевского Дмитрия, юриста, заместителя директора по общим вопросам и правовой работе ОАО «Элема»;

— Раковца Виталия, аудитора ООО «АудитИнком», автора более 2000 публикаций в СМИ и печатных изданиях;

— Свентицкую Анну, юрисконсульта ООО «Бейкер Тилли Бел», кандидата юридических наук;

— Статкевича Виктора, аудитора, советника по налоговым и финансовым вопросам юридической компании REVERA, члена экспертного совета Ассоциации налогоплательщиков, автора многочисленных публикаций в печатных изданиях и электронных базах данных;

— Фридкина Леонида, консультанта ООО «Бейкер Тилли Бел», члена Совета РОО «Белорусская научно-промышленная ассоциация», члена правления ОО «Белорусский союз налогоплательщиков», эксперта Ассоциации налогоплательщиков, автора многочисленных статей по бухучету, налогам, аудиту, менеджменту в печатных изданиях и электронных базах данных.

Участникам опроса было предложено высказать мнение по следующим вопросам.

Вопрос 1. Нужно ли в договоре указывать, что автомобиль передается с топливом, а также прописывать его конкретное количество и стоимость:

— при передаче транспортного средства арендатору;

— его возврате арендодателю?

Зависит ли это от того, кто несет расходы на эксплуатацию переданного в аренду транспортного средства?

Ответ лидеров мнений

Все эксперты сошлись во мнении, что факт нахождения в баке топлива необходимо документально фиксировать. Где конкретно — есть разные позиции: в договоре, в приложениях к нему, документах на передачу автомобиля. Мнения, надо ли указывать количество и стоимость топлива, тоже разошлись.

Дмитрий Жилевский отмечает, что гражданское законодательство не обязывает фиксировать количество и (или) стоимость топлива в баке ТС на момент его передачи (возврата) в аренду. Однако сторонам целесообразно при передаче ТС в аренду и при его возврате фиксировать остатки топлива в баке, включая его конкретное количество и стоимость в договоре и (или) акте приема-передачи ТС, вне зависимости от того, кто несет расходы на эксплуатацию переданного в аренду ТС.

Рациональность отражения в документах такой информации эксперт обосновывает ее важностью для целей бухучета и определения нормируемых затрат при налогообложении прибыли .

Леонид Фридкин согласен с тем, что сведения о наличии топлива в баке ТС должны указываться в договоре. Эксперт отмечает, что отсутствие указания на наличие, количество и стоимость топлива в баке, а также условия о том, кто несет расходы за топливо, не позволят сторонам договора аренды достоверно отразить бухгалтерские и налоговые последствия хозяйственных операций.

Виктор Статкевич поддерживает позицию о том, что информация о движении топлива (его наличие, количество, вид, стоимость и т.п.), находящегося в баке ТС на момент его передачи в аренду и при его возврате, должна быть документально зафиксирована. Это можно делать в договоре. Однако, по мнению эксперта, данную информацию целесообразно отражать не в договоре аренды, а в документах, которым непосредственно оформлена передача автомобиля (например, акте приема-передачи). Это связано с тем, что заключение договора и передача ТС могут осуществляться не одновременно. Соответственно, указать точное количество топлива на момент его передачи непосредственно в договоре будет затруднительно или вообще невозможно.

Эксперт считает, что в договоре аренды можно просто указать факт того, что автомобиль, возможно, будет передан с топливом в баке, количество и стоимость которого определяется сторонами на момент передачи и указывается в акте.

Виталий Раковец рекомендует указывать информацию о том, что при передаче ТС в аренду в его баке находится топливо, поскольку фактически имеет место передача ТМЦ от одной организации в пользу другой организации. По мнению эксперта, указывать данную информацию следует в договоре и (или) в приложениях к нему (в спецификациях) независимо от того, кто несет расходы по эксплуатации ТС.

Необходимость указания стоимости топлива зависит от того, какие правоотношения возникают при его передаче. Например, при продаже топлива в договоре нужно указать его стоимость, а при его передаче в качестве своего рода принадлежности ТС, когда топливо указано в спецификации, — нет.

Анна Свентицкая считает, что топливо, находящееся в баке автомобиля, является одной из характеристик объекта аренды в силу ч. 1 п. 2 ст. 582 ГК. Поэтому обязанность арендодателя по передаче в аренду автомобиля с топливом в баке должна быть отражена в договоре аренды. Конкретную марку топлива и его количество можно отразить в договоре и в акте приема-передачи ТС либо только в акте. Что касается стоимости топлива, то его не надо отражать, если по условиям договора аренды она учтена при формировании размера арендного платежа.

Источник https://www.audit-it.ru/articles/account/assets/a11/968914.html

Источник https://buhgalter.by/topic/28665/9/

Источник https://ilex.by/news/lidery-mnenij-arenda-avtomobilya-s-toplivom-v-bake-dogovor-oformlenie-uchet/