Как списать топливо при продаже автомобиля

Для удобного взаимодействия с нашим сайтом, предлагаем вам воспользоваться современными браузерами.

Почему нужно поменять браузер.

Ваш браузер не просто старый, а устаревший. Он не может предоставить все возможности, которые могут предоставить современные браузеры, а скорость его работы ниже в несколько раз!

Автомобиль продан с топливом в баке: как отразить выбытие топлива

Ситуация

Автомобиль реализован с топливом в баке

Организация реализует автомобиль с топливом в баке физическому лицу. Слить данное топливо не представляется возможным.

Возникли следующие вопросы:

1. Требуется ли на такую реализацию топлива лицензия?

2. Как можно определить количество топлива в баке транспортного средства при его реализации?

3. Каким образом следует отразить в бухгалтерском учете топливо, находящееся в баке транспортного средства, при реализации автомобиля?

1. Оптовая и розничная торговля нефтепродуктами подлежит лицензированию (п. 29 Перечня № 450 [1]).

Оптовая торговля нефтепродуктами – торговля нефтепродуктами (автомобильные бензины всех марок, дизельное топливо (за исключением топлива, вырабатываемого в соответствии с государственными программами по обеспечению производства дизельного биотоплива в Республике Беларусь, утверждаемыми в установленном порядке), реактивное топливо, осветительный керосин, печное топливо, мазут, нефтебитум), осуществляемая со складов хранения нефтепродуктов в целях последующего использования нефтепродуктов покупателями для собственного потребления либо в предпринимательской деятельности (абз. 2 п. 354 Положения № 450 [2]).

Розничная торговля нефтепродуктами – торговля нефтепродуктами (автомобильные бензины всех марок, дизельное топливо), осуществляемая только через топливораздаточные колонки автозаправочных станций в серийно установленные организацией-изготовителем топливные баки транспортных средств, металлические канистры, а также торговля указанными нефтепродуктами в условиях возникновения чрезвычайных ситуаций природного и техногенного характера, осуществляемая в порядке, установленном Советом Министров Республики Беларусь (абз. 4 п. 354 Положения № 450).

В приведенной ситуации отсутствует реализация топлива со складов хранения нефтепродуктов или через топливораздаточные колонки автозаправочных станций, поэтому, по мнению автора, лицензия на оптовую и розничную торговлю нефтепродуктами не требуется |*|.

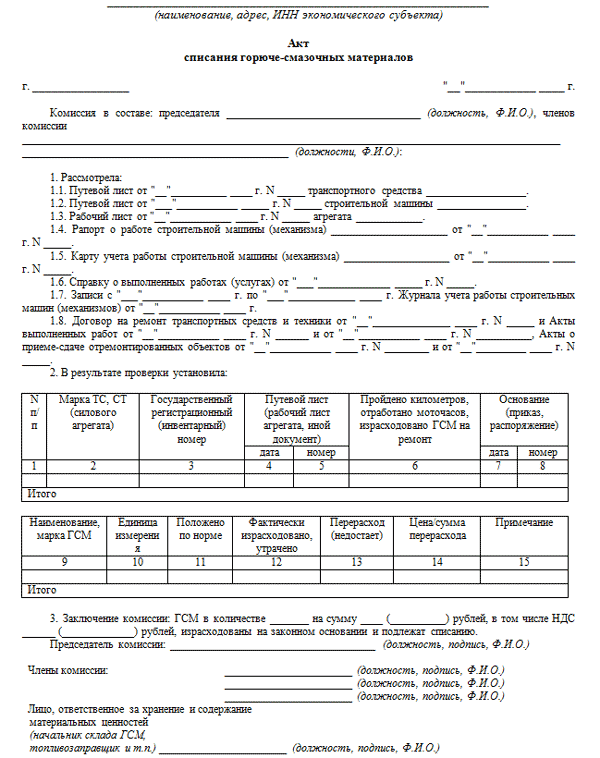

2. Данные о наличии остатка горюче-смазочных материалов в баках транспортных средств, машин и механизмов на конец отчетного месяца, учтенные на субсчете «Топливо в баках транспортных средств», ежемесячно подтверждаются актом снятия остатков (п. 82 Инструкции № 133 [3]).

Определить количество топлива в баке транспортного средства при его реализации можно путем снятия остатков.

Замер остатка горюче-смазочных материалов в баках транспортных средств, машин и механизмов можно проводить с помощью метроштоков либо другим способом (например, при заполнении бака до полного объема).

3. В вопросе не сказано, указано ли топливо, находящееся в баке транспортного средства, отдельно в договоре купли-продажи.

Рассмотрим для начала ситуацию, когда топливо, находящееся в баке транспортного средства, отдельно в договоре купли-продажи автомобиля не указано.

Основные средства относятся к инвестиционным активам (абз. 3 части первой п. 2 Инструкции № 102 [4]).

Доходы и расходы, связанные с реализацией и прочим выбытием инвестиционных активов, включаются в состав доходов и расходов по инвестиционной деятельности, учитываемых на счете 91 «Прочие доходы и расходы» (абз. 2 п. 14 Инструкции № 102). В учете следует отразить (см. табл. 1):

Прибыль (убыток) от реализации основных средств определяется как положительная (отрицательная) разница между выручкой от их реализации на возмездной основе, уменьшенной на суммы налогов и сборов, исчисляемых из выручки, и их остаточной стоимостью, а также затратами по их реализации (п. 2 ст. 168 НК [5]).

По мнению автора, стоимость топлива |*|, находящегося в баке транспортного средства при реализации автомобиля, в рассматриваемой ситуации (когда топливо отдельно в договоре купли-продажи не указано) учитывается при налогообложении прибыли.

Мнение эксперта

Отметим, что отдельные специалисты в области бухучета высказывают точку зрения, что стоимость топлива при реализации автомобиля в рассматриваемой ситуации (когда топливо, находящееся в баке транспортного средства, отдельно в договоре купли-продажи не указано) не учитывается при налогообложении прибыли. Во избежание конфликтных ситуаций с контролирующими органами автор рекомендует указывать топливо, находящееся в баке транспортного средства, в договоре купли-продажи (приложениях к нему).

Теперь рассмотрим ситуацию, когда топливо, находящееся в баке транспортного средства, отдельно указано в договоре купли-продажи автомобиля (в договоре, спецификации товара (приложении к договору) сказано, что автомобиль поставляется с топливом в баке транспортного средства).

Если за топливо, находящееся в баке, взимается плата, то в учете его реализацию следует отразить записями (см. табл. 2):

Когда топливо, находящееся в баке транспортного средства, отдельно указано в договоре купли-продажи автомобиля, но за него не взимается плата, то, по мнению автора, стоимость топлива при реализации автомобиля следует отразить на счетах бухгалтерского учета следующим образом (см. табл. 3):

Остаток бензина в проданном автомобиле

Вы можете добавить тему в список избранных и подписаться на уведомления по почте.

продали автомобиль работнику предприятия, в баке числится бензин, что с ним теперь делать?? Удержать из ЗП работника? А будет ли здесь объект обложения НДС?? Подскажите, пожалуйста, срочно.

Часто отвечаю по памяти,иногда случается откровенный маразм поэтому, все ответы сверяйте с нормативной базой данных.

60 000 как прочая реализация материалов. Но если честно, я бы лучше этого не показывала вообще. Сделала бы или передачу на другой автомобиль или дописала бы километров. Ведь при продаже топлива нужна лицензия

существляемая со складов хранения нефтепродуктов в целях последующего использования нефтепродуктов покупателями для собственного потребления либо в предпринимательской деятельности;

через топливораздаточные колонки автозаправочных станций в серийно установленные организацией-изготовителем топливные баки транспортных средств, металлические канистры.

Учитываем в налоговом учете расходы на топливо при эксплуатации транспорта

Расходы на топливо организации могут учесть при налогообложении прибыли в пределах норм.

Для целей налогового учета расходов на топливо организация должна документально подтвердить:

1. Приобретение топлива. Тип документов зависит от способа приобретения топлива:

| Способ приобретения | Документы, подтверждающие приобретение топлива |

| Безналичный расчет | Товарно-транспортная накладная, отчет по отпуску нефтепродуктов, товаров и услуг по топливным картам, справка-акт о реализации нефтепродуктов |

| Наличный расчет | Авансовый отчет, кассовый чек АЗС, товарный чек |

По накладным топливо приобретают обычно предприятия, имеющие нефтесклады, стационарные и передвижные пункты заправки, производственные участки и прочие места хранения, специальные хранилища .

По топливным картам можно приобретать топливо на АЗС как с использованием электронных денег, так и без них. При этом отчеты или справки-акты оформляются продавцами по самостоятельно разработанным формам .

При приобретении топлива за наличный расчет подтверждающие документы должны содержать сведения, установленные в п. 37 Инструкции о порядке ведения кассовых операций и порядке расчетов наличными денежными средствами в белорусских рублях на территории Республики Беларусь, утвержденной постановлением Правления Нацбанка от 29.03.2011 N 107.

2. Использование транспортного средства в предпринимательской деятельности организации и расходование топлива на эти цели.

— путевые листы по утвержденным формам .

При перевозках для собственных нужд (по формам, разработанным организацией самостоятельно <**>):

— либо путевые листы;

— либо карточки учета расхода топлива за отчетный период <***>;

При общей системе налогообложения, если транспортное средство используется организацией в предпринимательской деятельности организации, в том числе для производства и реализации товаров (работ, услуг), расходы на топливо включаются в состав затрат, учитываемых при исчислении налога на прибыль .

При этом следует иметь в виду, что расходы на топливо подлежат нормированию. Стоимость топлива, израсходованного сверх норм, установленных в соответствии с законодательством, при налогообложении прибыли не учитывается .

Виды норм расхода топлива

Нормирование установлено законодательством для определенных марок и моделей транспортного средства. Если на определенную марку транспортного средства нет установленной нормы, то применяются временные нормы :

В случае когда нет установленной нормы на транспортное средство, которое эксплуатируется:

— за пределами Республики Беларусь;

— дипломатическими представительствами и консульскими учреждениями Республики Беларусь,

то учет расхода топлива производится по временной норме до ее установления .

Если организация применяет временную норму по истечении шести месяцев, то стоимость всего израсходованного топлива не учитывается в расчете при налогообложении прибыли .

Для разработки норм расхода топлива организации следует обратиться с заявкой в РУП «БелНИИТ «Транстехника» (далее — Транстехника). Транстехника устанавливает для организации, подавшей заявку нормы расхода топлива, и передает эту норму в Минтранс на утверждение. После утверждения Минтрансом разработанная Транстехникой норма становится рекомендуемой и применяется всеми организациями .

Рекомендуемые нормы в течение года при необходимости корректируются и далее устанавливаются в качестве обязательных .

Повышения и понижения, применяемые к нормам расхода топлива

В зависимости от условий эксплуатации автомобиля применяются понижения и (или) повышения. Эти повышения (понижения) утверждаются приказом руководителя организации .

При этом повышения и понижения применяются только к нормам, установленным Минтрансом :

Организация обязана установить понижение к нормам, установленным Минтрансом в случаях :

— эксплуатации транспорта на участках дорог с асфальтобетонным и цементобетонным покрытием за пределами населенного пункта (за исключением учебной езды);

— использования дизельного топлива с присадкой FP-4000.

Во всех других случаях, кроме перечисленных выше, организация не обязана, но вправе применять понижение к нормам, установленным Минтрансом .

Повышать нормы организация вправе только в некоторых случаях и до определенного размера. В частности, установлены следующие повышения :

— повышение при эксплуатации транспорта в зимних условиях (при температуре окружающего воздуха ниже 0 °C);

— повышение при эксплуатации транспорта в городах (величина повышения устанавливается в зависимости от численности населения в городе);

— повышение с автоматической коробкой передач и др.

При необходимости организация может применить одновременно несколько повышений (понижений) нормы расхода топлива. В этом случае нормируемый расход топлива устанавливается с учетом их суммы или разности .

Обратите внимание!

При использовании транспортного средства для выполнения международных автомобильных перевозок норма расхода топлива устанавливается организацией самостоятельно .

НДС, предъявленный поставщиком топлива, принимается организацией к вычету на основании ЭСЧФ, полученного от поставщика и подписанного электронной цифровой подписью .

По топливу, приобретенному с 1 июля 2016 г. на АЗС за наличный расчет, вычет суммы НДС возможен на основании полученного от продавца ЭСЧФ. Для реализации данной возможности организация вправе заявить в любой произвольной форме, не противоречащей законодательству Республики Беларусь, свое требование о выставлении в ее адрес ЭСЧФ. Продавец в таком случае должен создать и выставить в адрес организации ЭСЧФ в порядке, установленном законодательством .

Обратите внимание!

Принятый ранее к вычету НДС по топливу, израсходованному сверх установленных норм или на нужды, не связанные с предпринимательской деятельностью организации, восстанавливать не нужно .

При УСН ввиду установленного порядка исчисления данного налога расходы на топливо не учитываются, поскольку он уплачивается из валовой выручки, которая не подлежит уменьшению на сумму произведенных затрат .

Источник https://www.gb.by/izdaniya/glavnyi-bukhgalter/avtomobil-prodan-s-toplivom-v-bake-kak-o

Источник https://buhgalter.by/topic/29791/

Источник https://ilex.by/uchityvaem-v-nalogovom-uchete-rashody-na-toplivo-pri-ekspluatatsii-transporta/