Продажа автомобиля в 2021 году: вычет по НДФЛ

Доход от продажи автомобиля облагается НДФЛ, но есть законные способы уменьшения налога, в том числе до нуля. Об этих способах на примерах расскажем в статье.

Когда НДФЛ с продажи автомобиля платить не нужно

Закон освобождает физлицо от уплаты налога на доходы от продажи автомобиля и другого движимого имущества, если это имущество находилось в его собственности 3 года и более. Подавать декларацию 3-НДФЛ в таком случае не нужно (п. 17.1 ст. 217 НК РФ).

При сроке владения автомобилем менее 3 лет требуется расчет НДФЛ и представление налоговой декларации (ст. 214.1, п.1 ст. 229 НК РФ). Хотя и в этом случае не всегда надо уплачивать налог: если налоговая база по реализации транспортного средства окажется равной нулю, ничего в бюджет по такой операции платить не придется.

Как законно не уплачивать НДФЛ с продажи автомобиля или существенно снизить его сумму, расскажем далее.

Способ 1. Снижаем налог с помощью имущественного вычета

Если вы продали автомобиль, принадлежащий вам менее трех лет, при расчете налога можно применить имущественный вычет в сумме 250 000 руб. (подп. 1 п. 2 ст. 220 НК РФ).

Этот способ применяется при соблюдении следующих условий:

- в год реализации автомобиля вы являлись налоговым резидентом;

- проданный транспорт не использовался в предпринимательской деятельности;

- у вас есть документы, подтверждающие полученный доход (договор купли-продажи, акт приема-передачи транспортного средства, платежные документы).

При небольшой стоимости продажи этот способ позволяет снизить НДФЛ до нуля.

Пример 1

В 2021 году гражданин Иванов И. И. продал принадлежащий ему автомобиль ВАЗ-2115, который он приобрел в 2020 году. По договору купли-продажи сумма реализации транспортного средства составила 140 000 руб. Учитывая, что полученный доход менее 250 000 руб., НДФЛ уплачивать с доходов от продажи не нужно. Достаточно представить в 2022 году декларацию 3-НДФЛ и подтверждающие документы.

Если автомобиль продан по цене дороже, чем 250 000 руб., имущественный вычет поможет снизить налог.

Пример 2

Петров П. П. продал за 650 000 свой автомобиль, которым он владел менее 3 лет. У него есть договор купли-продажи и расписка от покупателя о передаче денег продавцу. При расчете налога Петров П.П. применил имущественный вычет в 250 000 руб. и налог к уплате составил (650 000 — 250 000) х 13% = 52 000 руб. Благодаря вычету сумма налога снижена на 32 500 руб. (650 000 х 13% — 52 000).

В последнем примере снизить НДФЛ можно было и другим способом, если бы у продавца были документы, подтверждающие фактические расходы на покупку проданного транспортного средства (см. далее).

Способ 2. Уменьшаем НДФЛ на сумму подтвержденных расходов

Вы можете уменьшить налог к уплате при продаже автомобиля, бывшего в вашей собственности менее 3 лет, другим способом — на сумму расходов на приобретение автомобиля (подп. 2 п. 2 ст. 220 НК РФ, Письмо Минфина от 08.12.2020 № 03-04-05/107235).

Воспользоваться такой возможностью можно при соблюдении следующих условий:

- у вас есть документы, подтверждающие расходы, связанные с приобретением проданного автомобиля;

- вы фактически произвели эти расходы.

Пример 3

Сидоров Н. М. приобрел автомобиль 2 года назад за 2 000 000 руб. в автосалоне. В 2021 году он решил ее продать за 1 500 000 руб. Все документы, подтверждающие расходы на приобретение машины у Сидорова Н.М. имеются, и он решил воспользоваться правом на уменьшение налога на сумму фактических расходов, связанных с покупкой проданного транспортного средства. Налог к уплате составит (1 500 000 — 2 000 000)* 13% = 0 руб., то есть платить в бюджет ничего не нужно.

Подтвердить фактически произведенные покупателем расходы можно договором купли-продажи транспортного средства или актом приема-передачи, в которых есть информация о факте уплаты покупателем денег по такому договору (Письмо ФНС от 21.04.2021 № БС-4-11/5473).

Доходы от продажи имущества, полученного в качестве подарка или по наследству, могут быть уменьшены на суммы, с которых был уплачен НДФЛ при получении данного имущества, или на расходы дарителя (наследодателя) на его приобретение, которые ранее не были учтены им в целях налогообложения. Данные правила применяются в отношении доходов за 2019 и последующие годы (ст. 216, подп. 2 п. 2 ст. 220 НК РФ, ч. 15 ст. 3 Федерального закона от 29.09.2019 № 325-ФЗ).

Продали сразу два автомобиля — что с НДФЛ?

Если в течение одного календарного года вы продали сразу несколько автомобилей, принадлежавших вам менее 3 лет, у вас тоже есть возможность снизить налог — с помощью имущественного вычета или на сумму фактически произведенных и документально подтвержденных, связанных с приобретением этих автомобилей.

Но есть нюанс: имущественный вычет в 250 000 руб. будет применяться не каждому проданному автомобилю отдельно, а к сумме дохода от продажи всего движимого имущества, проданного вами в течение всего календарного года (Письмо Минфина от 14.01.2021 № 03-04-05/1039).

В такой ситуации есть возможность совместить способы 1 и способ 2, тем самым существенно снизив сумму налога. Минфин в Письме от 15.03.2011 № 03-04-05/9-133 отметил, что при продаже в одном календарном году двух автомобилей, находившихся в собственности менее 3 лет, налогоплательщик имеет право воспользоваться имущественным налоговым вычетом в сумме, полученной от продажи автомобиля, в размере до 250 000 руб. и одновременно уменьшить сумму облагаемого налогом дохода от продажи другого автомобиля на сумму документально подтвержденных расходов, связанных с его приобретением.

Инструкция по заполнению налоговой декларации на автомобиль

Данная инструкция действительна только для физических лиц и будет полезна тем, кто подает декларацию в бумажном виде или загружает в электронном виде через портал nalog.ru.

Так как при продаже машины по закону каждый обязан отчитаться в Налоговую инспекцию по месту жительства вне зависимости, должен он денег или нет, думаю что данный материал будет интересен многим.

ВНИМАНИЕ! При продаже автомобиля, находившегося в собственности налогоплательщика три года и более, имущественный вычет не предоставляется. Доходы от продажи такого имущества не подлежат налогообложению согласно п. 17.1 статьи 217 Налогового Кодекса. Декларировать их также не нужно. Вы имеете на это право согласно п. 4 Статьи 229 Налогового кодекса. Источник

ВНИМАНИЕ! Новое в законодательстве! Согласно Федеральному закону от 2 июля 2021 года № 305-ФЗ отменяется обязанность физлиц подавать в инспекцию налоговую декларацию при продаже транспортных средств на сумму до 250 000 рублей. Данный закон вступает в силу с 1 января 2022 года и распространяется только на транспортные средства, проданные с 1 января 2021 года.

Определения

Доход — сумма полученная с продажи автомобиля

Расход — сумма покупки автомобиля

Налоговая база — сумма дохода, с которого необходимо заплатить налог

Вычет — сумма, на которую можно уменьшить налоговую базу

Какие бывают вычеты

— код вычета 906 «Продажа имущества, находящегося в собственности менее 3-х лет (в пределах 250000 руб.)». Вычет предоставляется на всю сумму дохода, независимо от кол-ва проданных автомобилей.

— код вычета 903 «В сумме документально подтвержденных расходов». Вычет позволяет снизить налоговую базу на сумму расходов. Здесь важно помнить, что сумма вычета не может быть больше дохода. Поэтому если продали дешевле, чем купили, то вычет = сумме дохода.

— код вычета 0 — налог в полной сумме 13%

И так, вот полный список документов, который может Вам пригодиться:

1) Копия ПТС проданного ТС.

2) Договор купли-продажи (далее ДКП) о покупке ТС (сумма, которую Вы изначально заплатили за свой автомобиль).

3) ДКП о продаже ТС (сумма, которую Вы получили на руки, или доход).

4) Форма 3 НДФЛ (как её заполнять я опишу ниже)

5) Форма 2 НДФЛ (оригинал, заверенный печатью организации. Выдаётся в бухгалтерии по месту работы).

6) Заявление на просьбу произвести налоговый вычет (необходимо взять образец по месту прописки, могут отличаться формой заполнения).

Так же Вам понадобится номер своей налоговой инспекции — это код, состоящий из 4-х цифр. Узнайте его в своём отделении по месту прописки. Скорее всего эти 4 цифры должны совпасть с первыми четырьмя цифрами ИНН.

ВАЖНО!

1. При покупке автомобиля обязательно делайте копию договора для себя, а еще лучше составлять договор в трех экземплярах: для себя, для продавца и для ГИБДД! Это вам может пригодиться в будущем, что бы получить налоговый вычет.

2. При продаже автомобиля у вас обязательно должен остаться ваш экземпляр договора! Рекомендуется так же сделать копию ПТС. Все это может пригодиться в налоговой.

3. В договоре указывайте полную стоимость автомобиля! Не указывайте заниженную стоимость — это чревато тем, что вам придется платить налоги при продаже, даже если вы продаете дешевле, чем купили. (Например, вы купили машину за 500 тыс рублей, а в договоре указали сумму 250 тыс рублей, затем продали машину за 400 тыс рублей, указав в договоре 400 тыс рублей. Вам придется заплатить налог от суммы превышающей 250 тыс рублей, хотя по факту вы продали машину дешевле и не получили доход)

По документам — если у Вас чего то нет, то копии вы можете получить в МРЭО, где проводилось оформление ТС.

Немного об уплате налога:

1) Если проданный автомобиль был у вас во владении больше трех лет, и есть документы, это подтверждающие (копия ПТС), то налог платить не придется (согласно п. 17.1 статьи 217 Налогового Кодекса).

2) Если проданный автомобиль был у вас во владении меньше трех лет, но есть документы, подтверждающие, что сумма приобретения авто больше суммы продажи (тут пригодится договор купли-продаже при покупке и продаже) — то налог платить не придется.

3) Если вы продали автомобиль за сумму менее чем 250000 рублей — то налог платить не придется.

4) Если же вы владели автомобилем менее трех лет, никакие документы, подтверждающий его первоначальную стоимость не сохранились, и сумма продажи превышала 250000 руб, то вам придется заплатить налог из следующего расчета:

(сумма продажи «минус» 250000) х 13%. Сумма налога округляется до целых чисел.

Немного об подаче налоговой декларации 3-НДФЛ:

Не нужно подавать:

— Если проданный автомобиль был у вас во владении больше трех лет

— Если вы продали автомобиль за сумму менее чем 250000 рублей

Нужно подавать:

— Если проданный автомобиль был у вас во владении меньше трех лет и продали за сумму более чем 250000 рублей, даже если налог платить не нужно

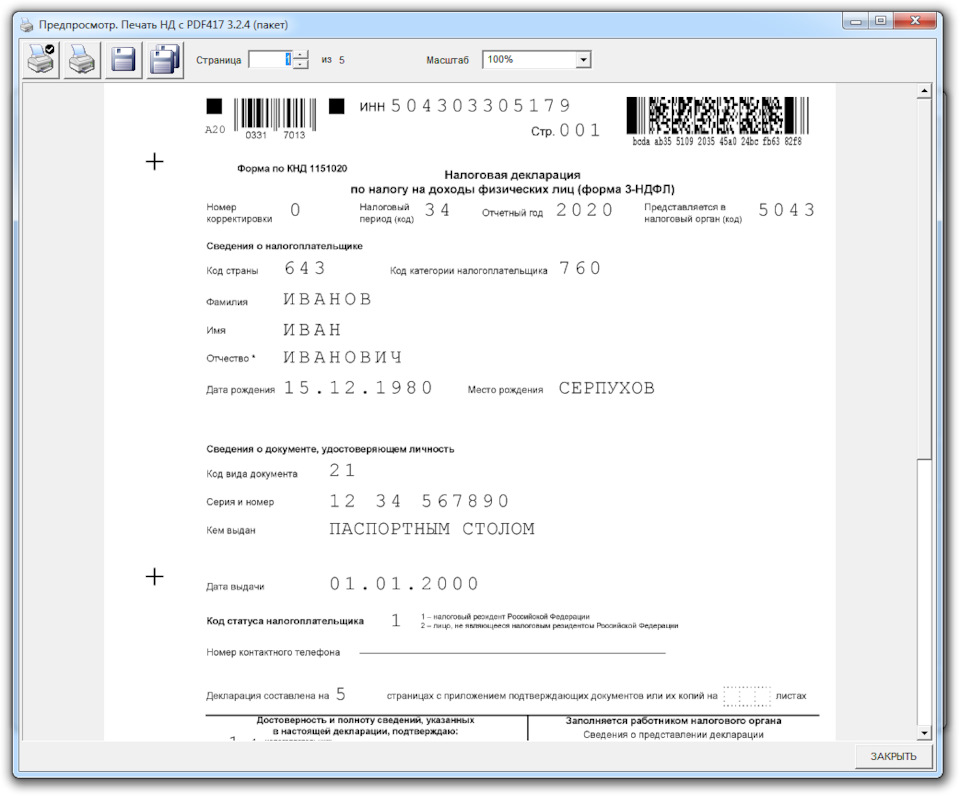

Заполняем форму 3 НДФЛ

ВАЖНО! Заполнение 3-НДФЛ за предыдущие годы будет аналогичным, но делать это нужно в соответствующей версии программы, т.е. для каждого отчетного периода своя программа.

Устанавливаем программу, перезагружаем компьютер. Запускаем программу (программа контролирует полноту заполнения каждого раздела, но можно пропустить проверку нажав кнопку «пропустить все»).

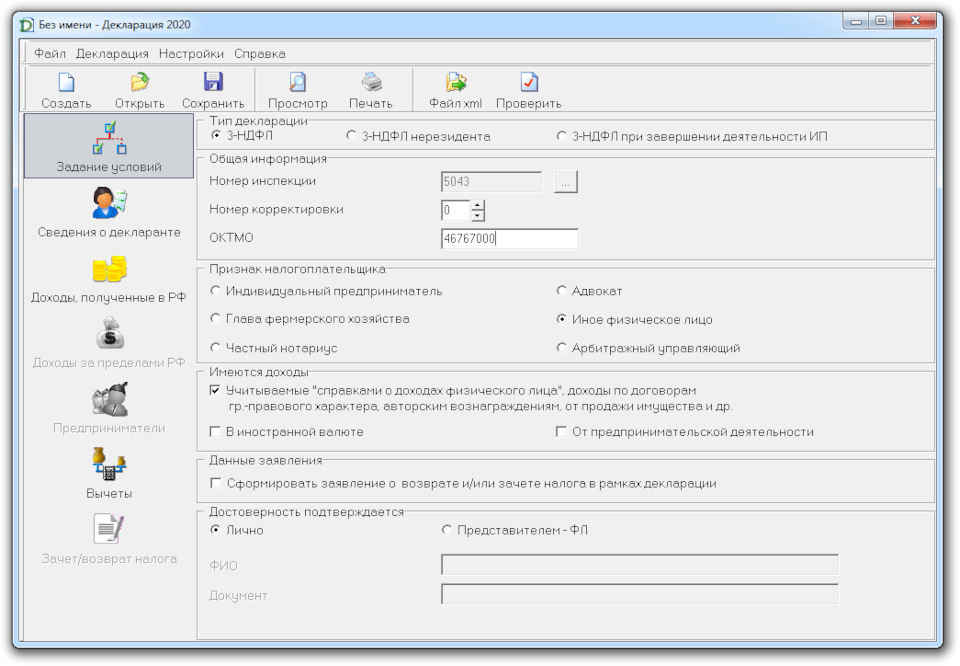

Заполнение раздела «Задание условий»:

— Тип декларации — «З-НДФЛ»

— Общая информация — номер инспекции — выбирается из предложенного списка;

— Код ОКТМО

— Признак налогоплательщика — «иное физическое лицо»

— Имеются доходы — «учитываемые (справками о доходах физического лица), доходы по договорам гражданско-правового характера, по авторским вознаграждениям, от продажи»

— Достоверность подтверждается — «лично»

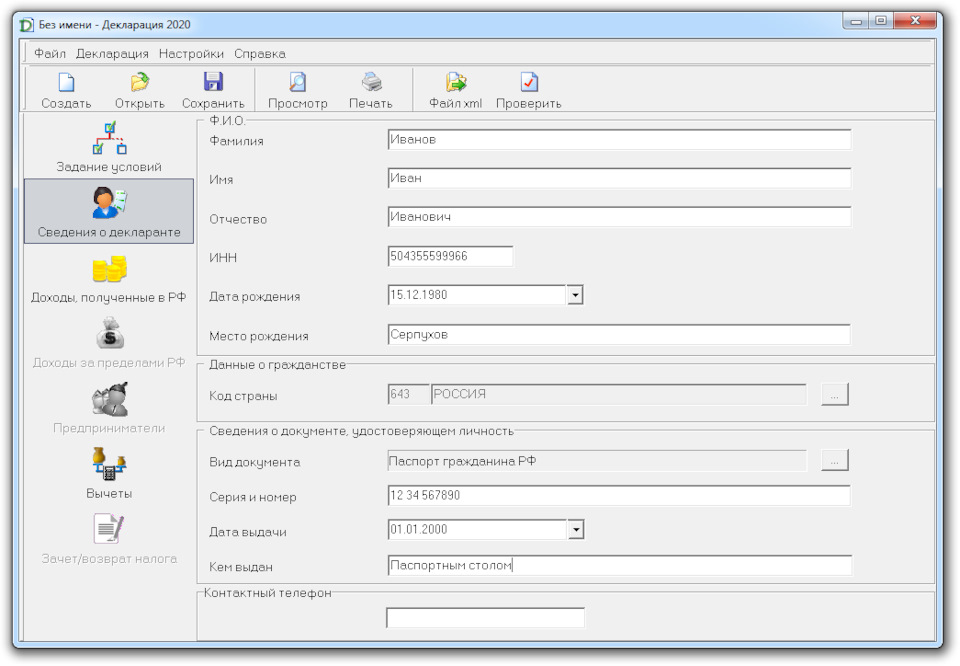

Заполнение раздела «Сведения о декларанте»:

— Вводим данные (ФИО, свой ИНН)

— Вид документа — «паспорт гражданина РФ»

— Далее паспортные данные

Вводим свои данные.

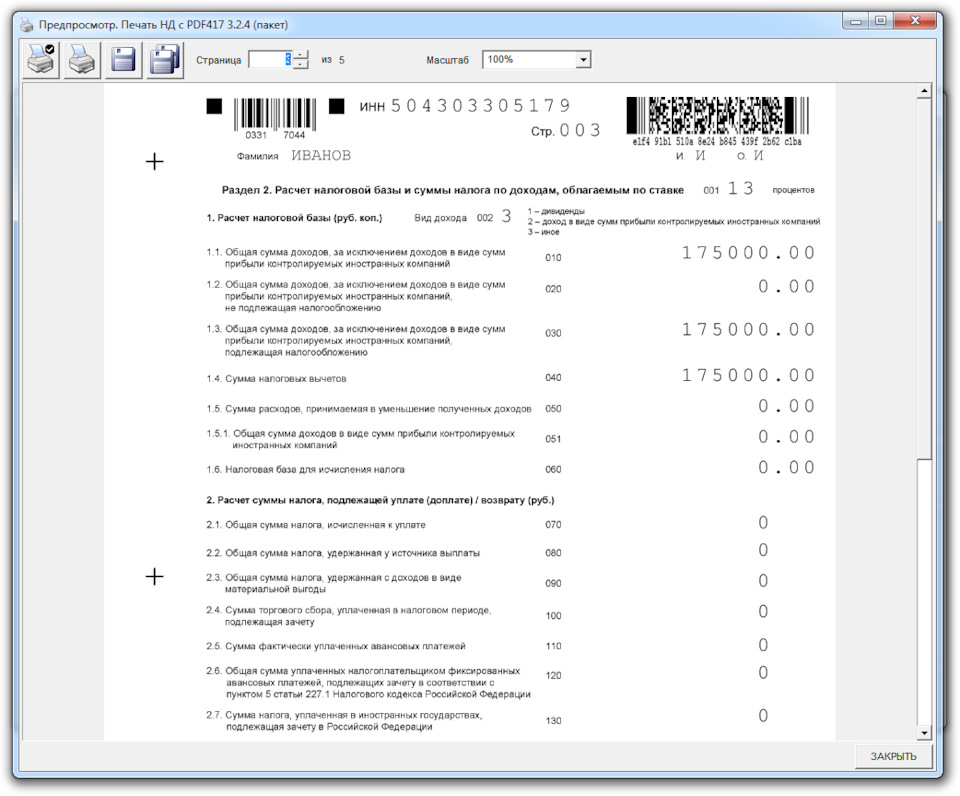

Заполнение раздела «Доходы, полученные в РФ»

Инструкция предназначена исключительно для тех, кто в 2021. получал доходы, состоящие из заработной платы от работодателя, и средств, полученных от продажи автомобиля, и не предназначена для заполнения декларации о доходах, полученных из других источников.

Примечание. Обратите внимание, за 2021 год декларацию 3-НДФЛ можно будет подать только в 2022 году!

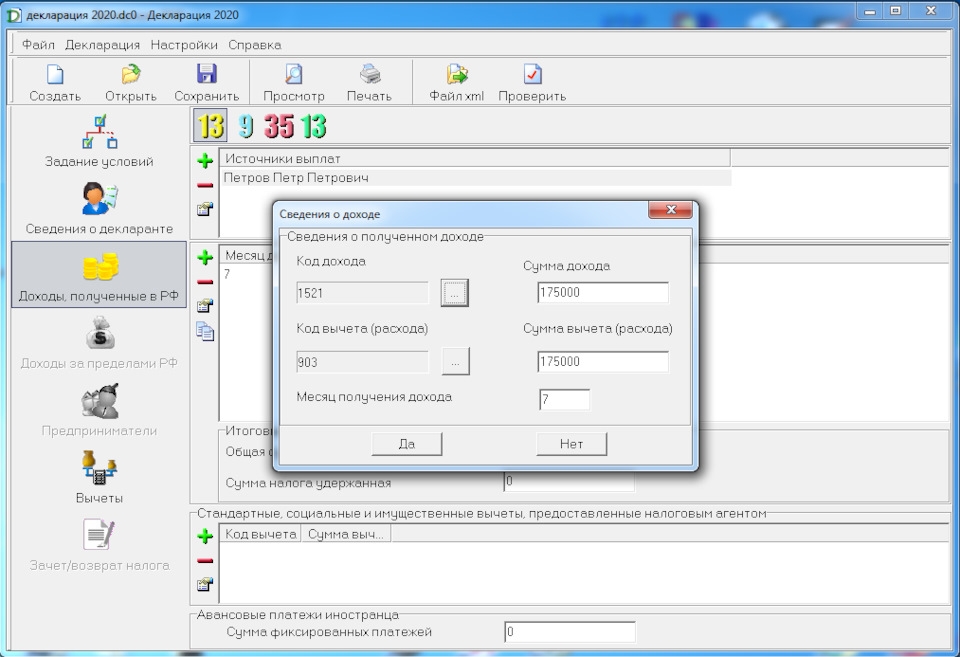

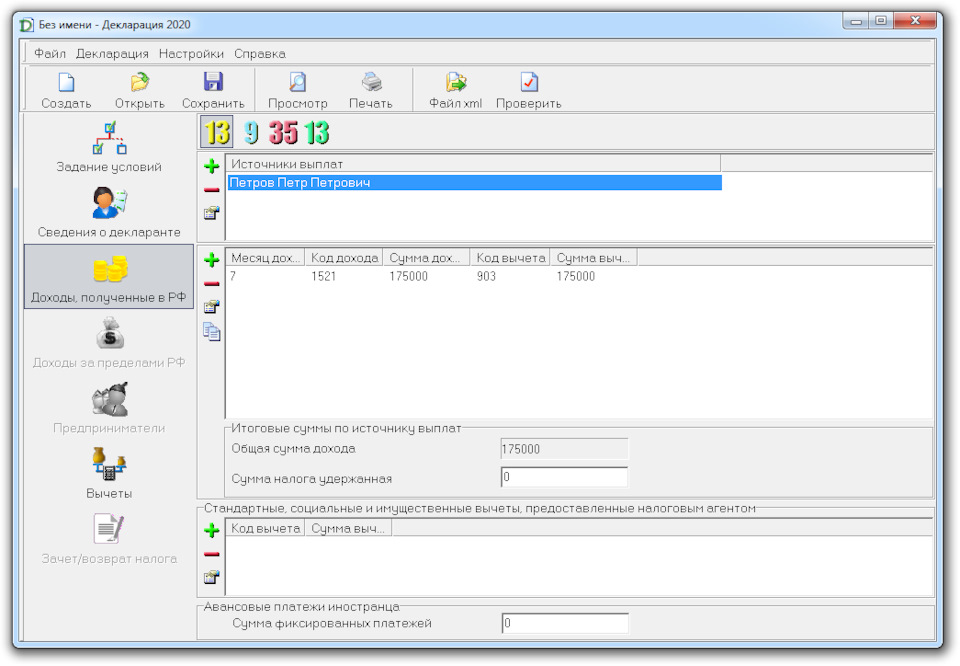

Убедитесь, что вы находитесь на закладке 13 % (цифра 13 желтым цветом): окно разделено на 2 части — «источники выплат» (верхнее) и таблица «месяц дохода-код дохода-сумма дохода-код вычета-сумма вычета» (нижняя).

Вводим данные о продаже автомобиля:

Нажимаем + в окне «источники выплат».

Наименование источника выплат — ФИО покупателя вашего автомобиля (ведь он дал вам денег и от него вы получили свой доход).

Остальные поля не заполняются. Нажимаем «Да» — вводим информацию.

Нажимаем + в нижнем окне. Появляется таблица «Сведения о доходе».

Выбираем код дохода:

«1521 — Доходы от продажи транспортных средств» (ранее был «1520 — Доходы от реализации иного имущества (доли), кроме ЦБ»). Вводим сумму полученного дохода — сумму продажи автомобиля.

Выбираем код вычета (расхода) в зависимости от Вашей конкретной ситуации :

— код вычета 906 «Продажа имущества, находящегося в собственности менее 3-х лет (в пределах 250000 руб.)»

— код вычета 903 «В сумме документально подтвержденных расходов». В окне «сумма вычета (расхода)» введите сумму, указанную в документах, подтверждающих покупку вами автомобиля.

— код вычета 0 — налог в полной сумме 13%

Если ранее был выбран вычет 903, вводим сумму вычета (расхода). Здесь важно помнить, что сумма вычета не может быть больше дохода. Поэтому если продали дешевле, чем купили, то вычет = сумме дохода.

Ставим цифру месяца, в котором был получен доход (продажа автомобиля).

В таблице «Итоговые суммы по источнику выплат» ничего заполнять и редактировать не надо.

С автомобилем всё.

Далее нужно ввести данные из справки 2-НДФЛ.

Примечание. Согласно п. 4 Статьи 229 Налогового кодекса: «налогоплательщики вправе не указывать в налоговой декларации доходы, не подлежащие налогообложению (освобождаемые от налогообложения) в соответствии со ст. 217 Налогового кодекса, а также доходы, при получении которых налог полностью удержан налоговыми агентами, если это не препятствует получению налогоплательщиком налоговых вычетов, предусмотренных ст. 218 — 221 Налогового кодекса».

Нажимаем + в окне «источники выплат».

«Наименование источника выплат» — введите наименование места вашей работы, так как это указано в строке «1» справки 2-НДФЛ. Введите ИНН, КПП и ОКАТО. Если на месте работы вам предоставлялись стандартные налоговые вычеты (это видно, если в справке 2-НДФЛ заполнен раздел 4), поставим галочку в окне «Данный источник предоставлял стандартные вычеты».

Нажимаем + в нижнем окне окне. Появляется таблица «Сведения о доходе».

Выбираем код дохода, который указан в разделе 3 (это таблица по месяцам) справки 2-НДФЛ, обычно это код 2000 — «Заработная плата и другие выплаты во исполнение трудового договора» и введим сумму, которая указана в справке в соответствующем месяце. Вводим номер месяца. И так далее для всех 12 месяцев года по всем строчкам таблицы.

После ввода данных проверяем все числа.

Если необходимо, то вводим также другие места вашей работы.

Всё — декларация заполнена. Распечатать в двух экземплярах! Один останется у вас, и на нем должна остаться отметка Налоговой о приеме документов! В будущем может пригодиться.

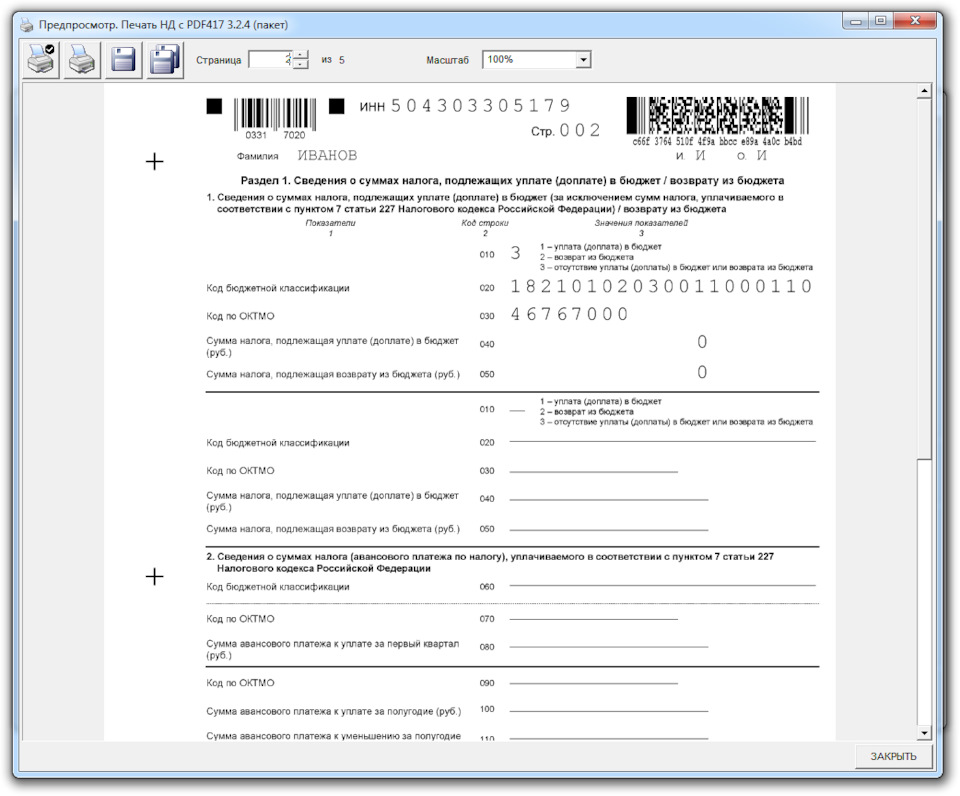

На второй и третьей странице декларации можно увидеть уже рассчитанную с учетом вычетов сумму налога, которую нужно уплатить.

Вместе с декларацией, в зависимости от статей, по которым она заполнена, необходимо написать и подать в налоговую инспекцию заявление, образец которого есть в каждой налоговой инспекции. Лучше спросить о его форме в окне приёма документов, назвав код вычета (906 или 903).

Как платить налог

Если при заполнении декларации получилась сумма к уплате, то ее в конце-концов придется заплатить. В настоящее время механизм уплаты НДФЛ физическими лицами на уровне инструкций налоговой службы четко не регламентирован. Но у нас есть Налоговый Кодекс:

— лица, получившие доход от продажи имущества (в описываемом случае — автомашины), исчисляют и уплачивают соответствующий налог самостоятельно (п/п 2 п.1 ст.228, а также п.2 той-же статьи);

— сумма налога должна быть уплачена по месту жительства в срок до 15 июля года, следующего за отчетным (п.4 ст.228).

Соответственно, если Вы до 15 апреля не дождались извещения налоговой инспекции об уплате налога, то идите в банк платить налог самостоятельно. Реквизиты для уплаты налога можно посмотреть в самой налоговой инспекции. Код бюджетной классификации (КБК) указан на странице 4 декларации 3-НДФЛ

А теперь самое страшное =)

Что будет, если я не подам декларацию и не заплачу налог?

Здесь тоже возможны различные варианты.

Прежде всего, поскольку подача декларации является обязательной, её непредставление является нарушением, предусмотренным ст. 119 Налогового кодекса РФ. Ответственность — штраф в размере 5 % от подлежащей уплате суммы за каждый полный или неполный месяц, прошедший со дня, установленного для её представления, но не более 30 % от суммы неуплаченного налога и не менее 1000 рублей.

Если я ничего не должен по налогу, и не подам декларацию:

Ответственность — штраф в размере 5 % от подлежащей уплате суммы за каждый полный или неполный месяц, прошедший со дня, установленного для её представления, но не более 30 % от суммы неуплаченного налога и не менее 1000 рублей. Значит Вы будете должны государству 1000 рублей, даже если Вы ничего не должны по налогу за автомобиль.

Чем грозит не уплата любой суммы в налоговую инспекцию?

К примеру : при большом желании Вам насолить, на законных основаниях Вас могут не выпустить за границу. И это из за 1000 рублей! Самое интересное, что оплатить на месте не получится — надо оплатить через сберкассу, а далее налоговики должны внести изменения в базу. Только после этого Вас выпустят. Так что решайте сами — платить или не платить, подавать или не подавать.

Если Вы должны и много, то наказывается штрафом в размере от ста тысяч до трехсот тысяч рублей или в размере заработной платы или иного дохода осужденного за период от одного года до двух лет, либо принудительными работами на срок до одного года, либо арестом на срок до шести месяцев, либо лишением свободы на срок до одного года (Статья 198. Часть 1. УК РФ)

При сумме сделки в особо крупных размерах наказывается штрафом в размере от двухсот тысяч до пятисот тысяч рублей или в размере заработной платы или иного дохода осужденного за период от восемнадцати месяцев до трех лет, либо принудительными работами на срок до трех лет, либо лишением свободы на тот же срок (Статья 198. Часть 2. УК РФ)

Срок подачи декларации

Декларацию необходимо подать до 30 апреля следующего за продажей года. Т.е. продали машину в 2021 году, то декларацию необходимо подать до 30 апреля 2022 года. Минимальный штраф за не своевременную подачу декларации — 1000 руб.

Для справки:

P.S. 06.04.2022 статья обновлена до актуального состояния. Если чего-то упустил или что-то устарело, пишите!

Скриншоты остались старые. Ничего принципиально нового там не появилось, но в ближайшее время поправлю.

Налог с продажи автомобиля

Все статьи Продажа б/у авто: Оформление сделки Советы по продаже Как продать проблемное авто Что делать после продажи Какую цену установить Общение с покупателем Поиск покупателя Продажа б/у авто: с чего начать Подготовка авто к продаже

Содержание

НДФЛ с продажи машины не приходит по почте. Считать его сумму и следить за своевременной уплатой россияне должны сами, иначе получат большие штрафы, которые иногда исчисляются десятками тысяч. Но разобраться с декларациями 3-НДФЛ и прочими бюрократическими вещами самостоятельно не так просто.

В этой статье мы подробно расскажем, как правильно рассчитать, снизить и заплатить налог после того, как вы передали свою ласточку покупателю.

Нужно ли платить налог при продаже автомобиля в 2022 году

Любая сделка по продаже, будь то движимое или недвижимое имущество, в России облагается налогом – НДФЛ. Часть прибыли физлица обязаны отчислять в доход государства. Нашли покупателя, успешно завершили сделку – теперь нужно заплатить налог с продажи автомобиля (за исключением нескольких случаев, о которых расскажем ниже).

Размер налога стандартный – 13%. Если платить его в полном объеме, получается довольно внушительная сумма. Но есть несколько лайфхаков, которые помогут снизить и даже полностью обнулить платеж.

С какой суммы берется налог

Налог на продажу авто берется с полученного после сделки дохода, то есть с фактической стоимости машины. Например, вы продаете автомобиль за 500 тыс. рублей – с этой суммы и будет высчитываться налог.

Расчет налога с продажи автомобиля

Есть простая формула расчета НДФЛ: сумма продажи × 13% = налог . Например, вы продали авто за 800 000 рублей. Умножаем на 13%, получаем 104 000 рублей. Сумма большая, но ее можно снизить.

Как уменьшить налог с продажи авто

Есть два законных способа снизить НДФЛ после сделки. Выбрать можно любой из них, исходя из ситуации.

Способ №1: вычитаем из стоимости машины сумму, за которую сами купили автомобиль

Этот способ выгодно применять, когда вы продаете автомобиль дороже, чем покупали. Особенно он помогает сэкономить при продаже дорогих машин. НДФЛ начисляется с разницы в цене по следующей формуле: (сумма продажи – сумма покупки) х 13% = налог.

Например, вы решили продать Mercedes CLA, который покупали за 1,2 млн рублей. При продаже установили ценник в 1,5 млн рублей. Считаем: (1,5 млн – 1,2 млн) х 13% = 39 тыс. рублей.

Если бы мы считали обычным способом, налог бы составил 195 000 рублей. Экономия составила 156 000 рублей.

Способ №2: вычитаем из суммы продажи максимальный налоговый вычет

Этот способ выгодно применять при продаже недорогих машин или, если старый договор, по которому покупали машину вы, оказался утерян.

Формула расчета налога следующая: (сумма продажи – максимальный налоговый вычет) х 13% = налог.

Максимальный налоговый вычет в России равен 250 тыс. рублей. Если в результате вычета получился ноль, НДФЛ платить не надо.

Например, вы продаете Daewoo Nexia за 250 тыс. рублей. Считаем по формуле: (250 000 – 250 000) х 13% = 0.

Если машина стоит дороже 250 тыс. рублей, налог заплатить придется.

Например, вы продаете Chevrolet Aveo за 260 тыс. рублей. Сами покупали его когда-то за 280 тысяч. Первый способ не применить, так как сумма покупки превышает стоимость продажи, используем второй: (260 000 – 250 000) х 13% = 1 300.

Есть и другой метод снижения НДФЛ – нелегальный. Чаще всего его используют перекупщики – пишут в договоре меньшую сумму. Делать это автоэксперты не рекомендуют.

Виталий Глебко, автоюрист:

– Искусственное снижение платежа почти всегда подразумевает незаконные действия. Это происходит, когда в договоре купли-продажи указывают заниженную цену, а не такую, какая была в реальности. Это может привести к неприятным последствиям. Неуплата НДФЛ вследствие неправомерных действий или бездействий влечет 20% штрафа от укрытой суммы налога или даже 40%, если удастся доказать, что действия были умышленные. Покупатель при расторжении договора получит обратно не всю сумму, а только ту, что прописана в договоре.

Кроме того, если изначально согласиться на занижение суммы в договоре купли-продажи, потом вам же как продавцу придется оплачивать повышенный налог. Вот история из реальной жизни.

Гулия Королева, главный бухгалтер, налоговый консультант, г. Санкт-Петербург:

— Был в моей практике такой случай. Клиентка продавала автомобиль, которым владела менее трех лет. Когда она сама покупала этот автомобиль, в договоре, по просьбе продавца, была поставлена минимальная цена до 250 тыс. рублей, чтобы бывший владелец не платил подоходный налог. Да, мы имеем право на вычет в 250 тысяч. Но по итогу, ей все равно пришлось оплатить налог – чуть более 13 тыс. рублей. Мораль этой истории: если вас просят занизить сумму сделки, подумайте, а не аукнется ли вам это в будущем.

Когда не надо платить НДФЛ с продажи авто

Есть несколько случаев, когда сделка по продаже автомобиля не облагается налогом.

Случай №1: сделка не принесла прибыли

Если собственник остался в минусе после продажи своей ласточки или продал ее за столько же, за сколько когда-то приобрел, он ничего не обязан платить. Налог начисляется с полученного дохода, а здесь его просто нет.

Например, автомобилист брал подержанный Hyundai Solaris за 400 тыс. рублей, а продал за 350 тыс. НДФЛ в таком случае равен нулю. Единственное, что обязательно нужно сделать продавцу, – заполнить налоговую декларацию, чтобы доказать, что ничего не выиграл от сделки. Чтобы подтвердить это, к декларации следует приложить два договора купли-продажи.

Случай №2: продавец владел машиной три года и больше

НДФЛ при продаже автомобиля не платится, если машина использовалась три и более лет, даже если сделка принесла прибыль. Обращаться в ФНС с декларацией тоже не нужно.

Случай №3: прибыль от сделки не превышает 250 тыс. рублей

В России предусмотрена льгота для сделок с продажей машин — налоговый вычет. Она позволяет либо снизить сумму, с которой будет начисляться налог, либо полностью ее обнулить. Сумма налогового вычета, как было сказано выше, составляет 250 тыс. рублей. Если машина недорогая, после продажи ее бывший хозяин не будет платить налог.

Случай №4: если продавец подарил машину

Дарение считается безвозмездной акцией. Тот, кто вручает машину, ничего не продает, а значит, платить налог на прибыль не должен.

Налог придется вносить счастливому получателю авто, если он не связан с дарителем родственными узами и не является членом семьи: ребенком, родителем, женой, мужем, братом, сестрой.

Если вы решили подарить автомобиль своей девушке, она при получении машины будет обязана оплатить в налоговую 13% от рыночной цены ТС.

Например, вы вручаете Audi A6. Машина стоит 700 тыс. рублей. Умножаем эту стоимость на 13%, получаем налог 91 тыс. рублей.

Но есть небольшой плюс от такого подарка. При продаже машины сумму налога можно будет вычесть.

Например, вы пользовались подаренным авто меньше трех лет и продали новому владельцу за 750 тысяч. Считаем налог следующим образом: (750 000 × 13%) − 91 000 (уплаченный ранее налог) = 6 500 рублей.

Случай 5: если автомобиль достался в наследство

Тех, кто получил машину в наследство, а потом продал, интересует вопрос, надо ли платить налог с продажи автомобиля . Нет, это тоже безвозмездная сделка. Но если новый владелец решит продать ее раньше, чем через три года, государство возьмет с продавца те же 13%. Если у родственника, который покупал и передал в наследство ТС, сохранился договор купли-продажи, можно снизить налог. Также разрешается использовать вычет.

Нужно ли платить налог с продажи автомобиля тем, кто переехал в Россию? Да. Те, кто долго жил за границей, должны оплатить не 13% налога, а все 30%. Вычет, по закону, нерезидентам применить нельзя.

Порядок уплаты налога

Сначала в ФНС России подается налоговая декларация, затем вносятся денежные средства. Оплатить налог можно через сервис «Уплата налогов физических лиц». Он поможет сформировать платежный документ, с которым можно пойти в банк, или внести оплату по реквизитам банковской карты.

Сроки уплаты

Оплатить налог нужно до 15 июля следующего года. Например, вы купили машину в сентябре 2021 года, налог оплачиваете не позднее 15 июля 2022 года.

Надо ли подавать декларацию

Даже если вам удалось полностью обнулить платеж с помощью одного из способов, сообщать в ФНС о сделке придется. Единственное исключение из этого правила, когда вообще можно забыть о налоге с продажи и не подавать никакие документы, – это владение машиной больше трех лет.

Налоговую декларацию нужно подавать не позднее 30 апреля следующего года. Например, вы продали машину в декабре 2021 года, уже 30 апреля 2022 года следует подать декларацию.

Если вы проигнорируете это требование, ФНС выпишет штраф — 5% от суммы налога за каждый просроченный месяц (не более 30%). Скрыть сделку не получится — после оформления ГИБДД автоматически передает данные налоговой службе.

Даже если вы обнулили платеж, но не подали декларацию, вас оштрафуют на минимальную сумму — 1 000 рублей. Если сумма налога была крупная — больше 900 тысяч рублей, за это может грозить реальная уголовная ответственность. Узнать о долгах и проблемах с законом, не обращаясь в специальные органы, можно через сервис проверки владельца авто. Посмотреть пример отчета

Подать декларацию можно в письменном или электронном виде. Если будете заполнять от руки, готовый бланк можно будет отнести в налоговую лично либо отправить по почте до 30 апреля. Если будете заполнять электронную версию, документ автоматически уйдет в ФНС.

Чистый бланк декларации можно взять в налоговой инспекции, распечатать с портала ФНС или скачать на нашем сайте. Ниже прилагаем образец заполненной налоговой декларации и пустой бланк, который вы можете скачать и распечатать.

Поля нужно заполнять заглавными печатными буквами. Если какой-то показатель отсутствует, в ячейке необходимо поставить прочерк.

Заполнять налоговую декларацию в бумажном виде сложно. Гораздо проще сделать это в электронном формате. Сайт налоговой службы (nalog.ru) модернизировали так, что он сделает все за вас: нужно только внести личные данные и загрузить подтверждающие документы.

Сайт предлагает сформировать декларацию несколькими способами:

- Через личный кабинет. Чтобы зайти в личный кабинет на сайте nalog.ru, нужно сначала зарегистрироваться либо зайти через аккаунт на Госуслугах, если он у вас есть. Вы удивитесь, но в личном кабинете уже будут храниться почти все ваши данные о местах работы и доходах. Вам нужно будет просто выбрать, какой налог хотите заплатить, и заполнить недостающие поля. Если вы уменьшаете платеж, придется подтвердить расходы и доходы ДКП распиской от продавца или квитанцией из автосалона. Идти лично в отделение налоговой не нужно.

- Через программу «Декларация». На этом же сайте (nalog.ru) качаем специальную разработанную для заполнения 3-НДФЛ программу. В ней предусмотрены подробные подсказки. После внесения всех данных у вас сформируется файл с готовой декларацией.

Отличия в налогообложении для ИП и юрлиц

Предприниматели платят НДФЛ с продажи транспортных средств, если машины использовались для бизнеса, а не в личных целях. Налог начисляется в зависимости от процентной ставки конкретного ИП и организации. Рассмотрим разные виды налогообложения:

Источник https://blogkadrovika.ru/vychet-po-ndfl-pri-prodazhe-avto/

Источник https://www.drive2.ru/b/4062246863888425697/

Источник https://avtocod.ru/nalog-s-prodazhi-avtomobilya